Срочная публикация научной статьи

+7 995 770 98 40

+7 995 202 54 42

info@journalpro.ru

СОВЕРШЕНСТВОВАНИЕ ТРАНСГРАНИЧНЫХ ДЕНЕЖНЫХ ПЕРЕВОДОВ В РОЗНИЧНОМ БАНКОВСКОМ БИЗНЕСЕ

Рубрика: Экономические науки

Журнал: «Евразийский Научный Журнал №4 2022» (апрель, 2022)

Количество просмотров статьи: 1031

Показать PDF версию СОВЕРШЕНСТВОВАНИЕ ТРАНСГРАНИЧНЫХ ДЕНЕЖНЫХ ПЕРЕВОДОВ В РОЗНИЧНОМ БАНКОВСКОМ БИЗНЕСЕ

Умаров Зафар Абсаматович

Заведующий кафедрой «Банковский учёт и аудит»

Ташкентского финансового института, к.э.н., профессор.

Джураев Ойбек Салиевич

магистрант

Ташкентского финансового института

В данной статье рассматривается сущность и значение трансграничных денежных переводов, оценён и спрогнозирован поток денежных переводов в регионы с низким и средним уровнем дохода. Денежные переводы, являясь одним из видов платежных услуг, обеспечивают быстрый и безопасный перевод средств, как внутри страны, так и между странами. Обеспечение доступности и безопасности денежных переводов является залогом совершенствования данных платёжных услуг.

Ключевые слова: денежный перевод, трансграничный денежный перевод, платёжные услуги, мигранты, коммерческий банк, платёжные системы.

Наиболее эффективным способом для поддержания конкурентоспособности коммерческих банков, является завоевание доверия клиентов и создание для них всех удобств, а также повышение качества и скорости обслуживания. Банки в больше ощущают потребность во внедрении современных банковских услуг и использовании новых технологий для обеспечения конкурентоспособности.

В результате повышения уровня жизни населения и приобретения современных знаний растет их спрос на новые финансовые услуги. Скорость, качество, точность, безопасность и надежность услуг коммерческих банков являются требованиями клиентов банка. Одним из таких услуг является трансграничные денежные переводы.

Рост мобильности трудовых ресурсов влечёт увеличению международных финансовых потоков. Трансграничные денежные переводы, сгенерированные мигрантами, стали играть весомую долю в розничных банковских услугах Узбекистана.

Трансграничные переводы физических лиц занимают все более значимое место в формировании глобальных финансовых потоков для стран с большими объемами трудовой миграции[7].

Денежные переводы мигрантов являются важным инструментом решения многих задач экономического и социального характера, причем от качества и доступности этих услуг в большой мере зависят платежеспособный спрос, а значит и темпы роста экономики, благосостояние населения, социальный климат в обществе.

Разработавшая правила передачи и приема денежных средств, обеспечивающая передачу информаций и программных обеспечений с помощью электронных коммуникаций, а также обладающая лицензией Центробанка на осуществление переводов и имеющая свой логотип, вот эта организационная структура и называется системой денежных переводов[6].

Приём и осуществление переводов денежных средств через системы денежных переводов относится к платежным услугам[1].

Таким образом, достижение устойчивого социально-экономического развития требует постоянного расширения видов и повышения качества денежных переводов, предоставляемых банками населению с учетом запросов различных социальных и возрастных групп, а также специфики условий оплаты за товары, услуги через современные приложения.

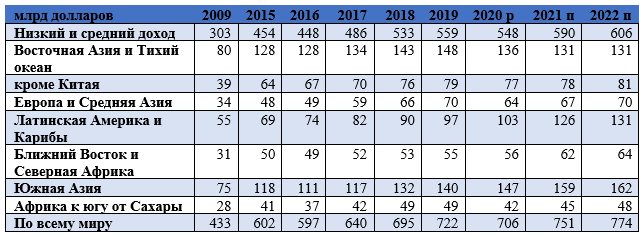

Таблица 1.

Оценки и прогнозы потоков денежных переводов в регионы с низким и средним уровнем дохода [1]

Денежные переводы в страны с низким и средним уровнем дохода выросли на 7,3 процента и достигли 589 миллиардов долларов в 2021 году, по сравнению с потоками в 2020 году, когда денежные переводы сократились всего на 1,7 процента, несмотря на серьезную глобальную рецессию из-за COVID-19.

Развитие розничных банковских услуг в сфере денежных переводов требует от коммерческих банков внедрения инноваций в банковской деятельности. В частности, в Стратегии развития Нового Узбекистана на 2022 — 2026 годы, особое значение отводится определению развития цифровой экономики в качестве основного «драйвера» с обеспечением увеличения ее объема как минимум в 2,5 раза[2].

Предостовление физическим лицам финансовых услуг качественно и доступно, позволяет им получать услуги в необходимых и выгодных условиях[5].

Виды трансграничных перевод физических лиц развивались по мере развития цифровых технологий, появление международных платёжных систем таких как — Paypal, Visa, MasterCard, «Мир», Qiwi, Alipay и многих других, расширивших возможности от простого перевода средств (Р2Р) между клиентами до оплаты через интернет магазины товаров и услуг.

В Узбекистане действуют множество систем международных денежных переводов, наиболее известны из которых: Золотая Корона, MoneyGram, Анелик, Western Union, Unistream, Contact, Быстрая почта, Migom, Азия Экспресс и другие системы. А также мобильные приложения коммерческих банков которые позволяют свободно переводить денежные переводы.

Для помощи странам, которые хотят улучшить рынок денежных переводов Всемирный Банк и Комитет по платежным и расчетным системам Банка международных расчетов определили основные принципы оказания услуг по денежным переводам. Основными принципами является: 1) прозрачность рынка и защита прав пользователей платежных услуг; 2) инфраструктура для осуществления денежных переводов; 3) нормативно-правовая база; 4) структура рынка и конкуренция между участниками; 5) руководство и управления рисками. Эти принципы должны быть направлены на формирование государственной политики в целях достижения безопасности и эффективности услуг международных денежных переводов.

Лидерами в плане банковских инноваций в цифровой экономике являются Германия, Япония, США, Южная Корея и Великобритания. Обратной стороной данного процесса является рост интернет-мошенничества, что является одним из основных современных банковских рисков[8].

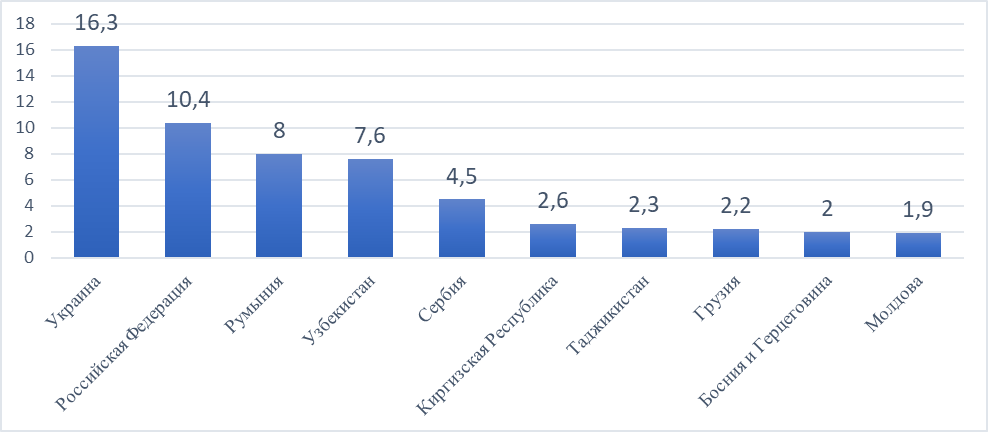

Рис. 1. Крупнейшие получатели денежных переводов в Европе и Центральной Азии [2], млрд. долларов США, 2021 г.

По оценкам, в 2021 году Украина, крупнейший получатель денежных переводов в регионе, получила около 16,3 млрд долларов США, следующая страна Российская Федерация получила 10,4 млрд. долларов США, Узбекистан на четвёртом месте получив 7,6 млрд. долларов США. На фоне пандемии COVID-19 денежные переводы сократились. Но это падение было намного меньше, чем первоначально ожидалось, отчасти из-за денег, отправленных транзитными трудовыми мигрантами, оставшимися за пределами европейских стран из-за карантина.

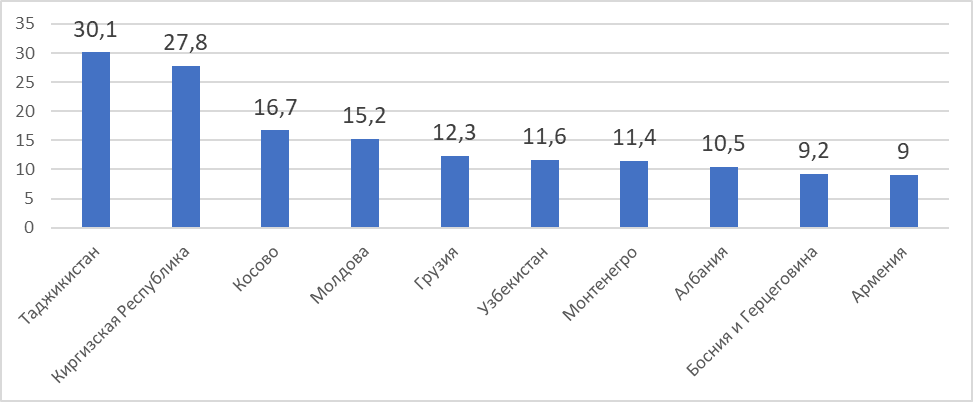

Рис. 2. Крупнейшие получатели денежных переводов в Европе и Центральной Азии по доле ВВП в процентах [3], 2021 г.

В доле ВВП поступления денежных переводов в Кыргызской Республике и Таджикистане лидируют среди региональных экономик, около 30 процентов каждая. По данным Всемирного банка в 2021 году объём денежных переводов трудовых мигрантов в Узбекистан достиг 7,6 млрд долларов. Эти деньги компенсировали часть оттока валюты, затрачиваемой на импортные товары и услуги. Кроме того, рост поступлений от мигрантов позволил сдержать девальвацию сума. Переводы мигрантов Узбекистана заняли долю в 11,6% в структуре ВВП страны.

Денежные средства мигрантов стали стимулом в денежной помощи в поддержку семей, испытывающих экономические трудности во время кризиса, вызванного пандемией COVID-19.

Создание более благоприятных условий для отправки денежных переводов в целях смягчения напряжённого финансового положения домохозяйств должно быть одной из главных составляющих государственной политики, направленной на восстановление мировой экономики после пандемии.

Одним из главных требований остается поддержание потоков денежных переводов, особенно через цифровые каналы, и предоставление мигрантам и компаниям, оказывающим услуги по переводу денег, доступа к банковским счетам. Значение активизации роли банков, обслуживающих население, состоит в том, чтобы при наименьших затратах содействовать максимальному эффекту, наиболее полному удовлетворению потребностей клиентов в банковском обслуживании, улучшению качества банковского обслуживания частных лиц, расширению спектра банковских услуг и снижению их себестоимости.

Уровень рисков и угроз в целом зависит от степени и качества структуры регулирования и надзора, равно как и имплементации риск-ориентированных контрольных механизмов и мер минимизации рисков, принимаемых каждым провайдером услуг по переводам денежных средств и ценностей[3]. Из ходя из этого можно констатировать что система денежных переводов должна быть надёжной, финансово-устойчивой и легальной.

Учитывая финансовую обстановку и санкции против государств, следует учитывать эти нюансы в каждой стране. Банки и платёжные системы должны принять необходимые меры для бесперебойной работы систем переводов, принимая во внимание важность поступающих из-за рубежа средств для населения.

Для обеспечения стабильности переводов следует воспользоваться альтернативными системами, например, аналогами SWIFT — СПФС (Система передачи финансовых сообщений), SEPA (Single Euro Payments Area, Единая зона платежей в евро).

Исходя из анализа текущего экономического состояния и в целях хеджирования валютных рисков платёжных системах, можно сделать следующие выводы.

Для сохранения объёма переводов следует расширить возможности клиентам банков для проведения надёжных и быстрых переводов в разных валютах.

Коммерческие банки должны обеспечить прозрачность целей и процедуры использования финансовых документов согласно требованиям требований ПОД/ПФТ. Всем резидентам и нерезидентам должно быть ясно, на каких условиях может быть приостановлена операция или могут быть изъяты, заблокированы или конфискованы средства.

Для увеличения эффективности осуществления денежных переводов нужно учитывать финансовую грамотность населения, уровень доступности финансовых услуг, развития информационно-коммуникационных технологий, спрос данных услуг.

Список использованной литературы

1. Закон Республики Узбекистан «О платежах и платежных системах» № ЗРУ-578 от 1 ноября 2019 г.

2. Указ Президента Республики Узбекистан №УП- 60 от 28 января 2022 года «О Стратегии развития Нового Узбекистана на 2022 — 2026 годы».

3. FATF (2016 ), Guidance for a RiskBased Approach for Money or Value Transfer Services http://www.fatf-gafi.org/publications/fatfrecommendations/ documents/rba-money-or-value-transfer.html

4. Migration and Development Brief 35 https://www.knomad.org/sites/default/files/2021-11/Migration_Brief%2035_1.pdf

5. Umarov Z.A., Pardayeva Sh.A. "O‘zbekiston respublikasida chakana bank xizmatlari va uni rivojlantirish istiqbollari. "Иқтисодиётда инновация"3.3 (2020).

6. Муругова И.А., Бабаева Г.Я. Платежная система и банковская безопасность. — Т.: Иктисод-молия 2019 г.-164 с

7. Навой А.В., Шалунова Л.И. Статистика трансграничных переводов физических лиц. методологические подходы и аналитические возможности // Деньги и кредит № 12, 2017.

8. Щербаков С. С. Банковские инновации в цифровой экономике и оценка инновационного потенциала российских банков // Белгород: ООО Агентство перспективных научных исследований (АПНИ), 2020. С.

Ссылки:

[1] Состалено автором по данным [4]

[2] Состалено автором по данным [4]

[3] Состалено автором по данным [4]