Срочная публикация научной статьи

+7 995 770 98 40

+7 995 202 54 42

info@journalpro.ru

Обзор розничного сегмента рынка сердечно-сосудистых препаратов в России, итоги 2015 г.

Рубрика: Экономические науки

Журнал: «Евразийский Научный Журнал №1 2017» (январь, 2017)

Количество просмотров статьи: 4978

Показать PDF версию Обзор розничного сегмента рынка сердечно-сосудистых препаратов в России, итоги 2015 г.

Ильина Анна Анатольевна

E-mail: ilaniuta@mail.ru

Статья представляет собой краткий обзор положения и основных тенденций развития рынка сердечно-сосудистых препаратов в России. Данные, представленные в исследовании, являются результатом анализа продаж розничного сегмента рынка сердечно-сосудистых препаратов за 2015 г. и приведены в цифрах розничных продаж.

В 2015 г. было реализовано 528 млн. упаковок сердечно-сосудистых препаратов на сумму более 100 млрд. руб. В сравнении с 2014 г. стоимостной объем вырос на 12,5% во многом благодаря росту средней цены за упаковку, о чем свидетельствует снижение натурального объема продаж на 2% [2].

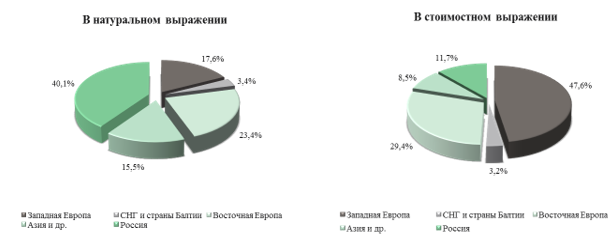

На рынке сердечно-сосудистых препаратов около 50% лекарственных средств (ЛС) в стоимостном выражении принадлежит препаратам, производимым в западных странах (рис. 1). При этом продажи ЛС отечественного производства в деньгах составляют всего около 12%, в натуральном выражении — около 40% рынка РФ [5].

Рисунок 1 — Структура продаж сердечно-сосудистых препаратов по группам стран

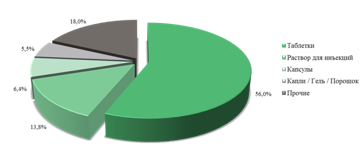

По типу лекарственных форм (ЛФ) средств, присутствующих на рынке сердечно-сосудистых препаратов, выделяют таблетки, растворы для инъекций, капсулы, порошки, гели и пр. (рис. 2).

Рисунок 2 — Структура рынка сердечно-сосудистых препаратов по типу лекарственных форм

По итогам 2015 г. основную долю, около 60%, всего объема представленных на российском рынке лекарственных форм занимают таблетки. Второй по популярности лекарственной формой является раствор для инъекций, около 14%. Категория «Прочие» включает такие ЛФ, как мази, спреи, аэрозоли, настойки, растительное сырье и т.д. Общая доля этой категории ЛФ составляет 18% от всего объема ЛФ на территории РФ [2].

Кроме того, в 2015 г., как, впрочем, и в предыдущие периоды, рынок сердечно-сосудистых препаратов представлен, в основном, рецептурными (Rx) по способу отпуска ЛС (табл. 1).

Таблица 1 — Соотношение Rx/OTC препаратов на рынке сердечно-сосудистых препаратов [2]

| АТС-группа 1 уровня | RX/OTC | Стоимостной объем, млн. руб., 2015 | Доля Rx/OTC в стоимостном объеме АТС-группы | Натуральный объем, млн. уп., 2015 | Доля Rx/OTC в натуральном объеме АТС-группы |

| C — Сердечно-сосудистая система | NPRES | 21 749 | 21,9% | 148 | 29,4% |

| PRESC | 77 519 | 78,1% | 356 | 70,6% | |

| C — Итог | 99 268 | 504 |

Rx-препараты занимают около 78% от всего стоимостного объема продаж сердечно-сосудистых препаратов и 71% — от объема продаж в упаковках. Безрецептурные (ОТС) препараты занимают 22% в стоимостном и 29% в натуральном объеме продаж. К ним относятся, в основном, препараты, обладающие вазопротекторным действием. Например, препараты для лечения варикозного расширения вен, препараты для снижения проницаемости капилляров и т.п. [2].

Теперь рассмотрим рынок сердечно-сосудистых препаратов с точки зрения оригинальности присутствующих на нем ЛС.

Напомним, что под оригинальным препаратом понимают «первое синтезированное, прошедшее полный цикл доклинических и клинических исследований ЛС, защищенное патентом на срок до 20 лет» [4, с.333], а под дженериковым (генерическим) препаратом — препарат воспроизведенный или препарат-аналог. «Термин „генерик“ возник в 70—е годы XX века, когда считалось, что препараты-аналоги надо называть родовым (генерическим) именем, в отличие от оригинального ЛС, которое продавалось под специальным торговым наименованием» [4, с.333]. В настоящее время препараты-дженерики могут как иметь собственные наименования, так называемые брендированные дженерики, так и не иметь такового, так называемые небрендированные дженерики. Так, на рынке сердечно-сосудистых препаратов в категории Гиполипидемические препараты (АТС-группа 2 уровня, С10) существует множество торговых наименований молекулы розувастатина, среди которых — один оригинальный препарат Крестор (AstraZeneca) и ряд дженериков, как брендированных (Розукард (Sanofi), Розарт (Actavis), Роксера (KRKA), так и небрендированных (Розувастатин (Izvarino Farma), Розувастатин (Канонфарма), Розувастатин (Северная звезда).

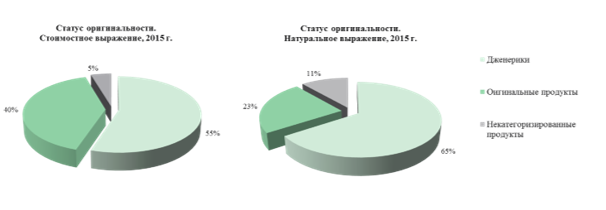

Итак, по итогам 2015 г. распределение между оригинальными препаратами и дженериками выглядело следующим образом, рис. 3 [2].

Рисунок 3 — Структура сегмента сердечно-сосудистых препаратов по статусу оригинальности

как мы видим, в 2015 г. и в натуральном, и в стоимостном выражении драйверами рынка сердечно-сосудистых препаратов были дженерики. В 2015 г. соотношение оригинальный препарат vs дженерик выглядело как 23% vs 65% в упаковках и 40% vs 55% в деньгах соответственно.

Отметим, что в стоимостном выражении доля оригинальных препаратов больше таковой в натуральном выражении более, чем в два раза. Это говорит о том, что оригинальные ЛС «набирают» свою долю благодаря высокой стоимости упаковки.

Особое внимание следует обратить на сегментирование фармацевтического рынка в зависимости от того или иного затронутого заболеванием органа и, соответственно, действия на этот орган того или иного препарата. Данная сегментация основана на принятой ВОЗ в 1981 г. классификационной системе АТС (Anatomical Therapeutic Chemical, Анатомо-Терапевтическо-Химическая (АТХ). Согласно данной классификационной системе, каждому лекарственному препарату присваивается код принадлежности к конкретной группе АТС одного из пяти уровней [3].

Согласно данным аналитического агентства DSM-group, по итогам 2015 г. АТС-группа 1 уровня [С] «Препараты для лечения заболеваний сердечно-сосудистой системы», занимая второе место по стоимостному объему продаж, в натуральном выражении не входит в тройку лидеров, занимая лишь четвертое место. Это говорит о том, что препараты этой группы, будучи, как правило, рецептурными, являются более дорогостоящими, нежели безрецептурные препараты, например, АТС-групп [R] «Препараты для лечения заболеваний респираторной системы» или [N] «Препараты для лечения заболеваний нервной системы» [6].

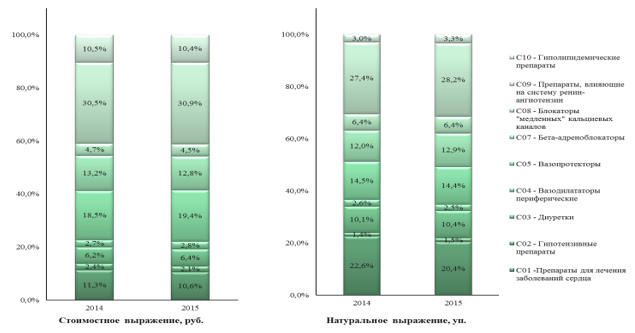

Согласно все той же классификации на АТС-группы, препараты рассматриваемого нами рынка делят на 9 АТС-групп 2 уровня. Представленная ниже гистограмма (рис. 4) показывает долевое распределение АТС-групп 2 уровня внутри сегмента «Препараты для лечения заболеваний сердечно-сосудистой системы» в 2015 г. [2].

Рисунок 4 — Структура сегмента сердечно-сосудистых препаратов

Наиболее продаваемой как в стоимостном, так и в натуральном выражении группой сердечно-сосудистых препаратов в 2015 г. является группа С09 «Препараты, влияющие на систему ренин-ангиотензин» (30,9% и 28,2% соответственно). В 2015 г. процент прироста этой группы по отношению к продажам 2014 г. составил 13,7% и 0,2% в рублях и в упаковках соответственно [2]. Отметим, что в натуральном выражении группа С09 показала весьма незначительный положительный прирост. Это говорит о том, что наблюдаемый положительный прирост в деньгах обусловлен за счет повышения средней цены препаратов данной группы, а не за счет увеличения вторичных продаж. В 2015 г. по отношению к 2014 г. прирост продаж в рублях положителен практически во всех АТС-группах 2 уровня (8 из 9). Однако на фоне общего падения натуральных продаж сердечно-сосудистых препаратов прирост продаж в упаковках положителен только в 3 группах из 9 (С03, С07 и С10).

Ведущими игроками на рынке сердечно-сосудистых препаратов остаются зарубежные компании. В таблице 2 представлены ТОП-10 компаний — лидеров отечественного фармацевтического рынка рассматриваемого сегмента в 2015 г. Розничные продажи только представленных в данной таблице 10 игроков от общей суммы продаж всего сегмента сердечно-сосудистых препаратов составляют более 65% в деньгах и около 45% в упаковках. Бесспорным лидером стоимостных продаж является компания Servier (Франция) с долей 15,4%. В тройку лидеров входят также компании KRKA (Словения) и Sanofi (Франция) с долей на рынке сердечно-сосудистых препаратов 8,9% и 8,7% соответственно. В ТОП-5 лидеров продаж, кроме вышеперечисленных, входят такие компании, как Actavis (Исландия) и Nikomed/Takeda (Япония) с долей 6,3% и 6,2% соответственно [1].

В натуральном выражении лидером продаж является отечественная компания Ozon с долей в сегменте 7,8%. При этом в стоимостном выражении данная компания на рассматриваемом рынке занимает лишь

Таблица 2 — ТОП-10 фармкомпаний на рынке сердечно-сосудистых препаратов, 2015 г.

| № п/п | Наименование компании |

Розн. продажи, стоимостной объем, млн. руб. |

Розн. продажи, натуральный объем, млн. уп. |

||||||

| 2015 |

Доля в розн. продажах С-группы (%), 2015 |

2014 | Прирост %, 2015 vs 2014 | 2015 |

Доля в розн. продажах С-группы (%), 2015 |

2014 | Прирост %, 2015 vs 2014 | ||

| 1 | SERVIER* | 15 250 | 15,4% | 14 763 | 3,3% | 30,1 | 6,0% | 31,3 | 6,1% |

| 2 | KRKA | 8 864 | 8,9% | 7 721 | 14,8% | 35,5 | 7,0% | 35,5 | 6,9% |

| 3 | SANOFI-AVENTIS | 8 650 | 8,7% | 8 317 | 4,0% | 23,5 | 4,7% | 25,1 | 4,9% |

| 4 | ACTAVIS* | 6 277 | 6,3% | 5 164 | 21,6% | 21,9 | 4,3% | 25,8 | 5,0% |

| 5 | NYCOMED/TAKEDA | 6 198 | 6,2% | 5 835 | 6,2% | 25,4 | 5,0% | 24,4 | 4,7% |

| 6 | GEDEON RICHTER | 4 663 | 4,7% | 4 561 | 2,2% | 21,6 | 4,3% | 22,9 | 4,4% |

| 7 | STADA* | 3 973 | 4,0% | 3 481 | 14,1% | 32,4 | 6,4% | 33,6 | 6,5% |

| 8 | ASTRAZENECA* | 3 932 | 4,0% | 3 766 | 4,4% | 6,2 | 1,2% | 6,2 | 1,2% |

| 9 | TEVA* | 3 802 | 3,8% | 3 108 | 22,3% | 19,7 | 3,9% | 17,1 | 3,3% |

| 10 | MENARINI | 3 339 | 3,4% | 3 099 | 7,7% | 8,4 | 1,7% | 9,0 | 1,7% |

| Итог ТОП-10 | 64 947 | 65,4% | 59 815 | 8,6% | 224,7 | 44,6% | 318,8 | 61,7% | |

| Итог С-группы | 99 268 | 88 499 | 12,2% | 504,0 | 516,6 | -2,4% | |||

Рассмотрим, какие же бренды являются лидерами продаж на рынке сердечно-сосудистых препаратов по итогам 2015 г. (табл. 3).

Доля ТОП-10 наиболее продаваемых в 2015 г. сердечно-сосудистых препаратов составила практически 27% от всего объема стоимостных продаж данной группы ЛC [1]. Заметим, что в ТОП-10 входят как рецептурные, так и безрецептурные препараты. Несмотря на то, что в отношении ОТС-препаратов фармкомпании имеют больше инструментов продвижения, верхние строчки рейтинга занимают именно Rx-продукты (Конкор и Лозап), при чем один из них (Лозап) является дженериком. Более того, этот дженерик по продажам в деньгах обходит не только безрецептурные препараты, но и оригинальный продукт своей АТС2-группы С09, Престариум.

Таблица 3 — ТОП-10 наиболее продаваемых торговых наименований в сегменте сердечно-сосудистых препаратов, 2015 г.

| № п/п |

Наименование (бренд + компания) |

Rx/OTC | ATC2 уровень |

Розн. продажи, стоимостной объем, млн. руб. |

Розн.продажи, натуральный объем, млн. уп. |

||||||

| 2015 |

Доля в розн. продажах С-группы (%), 2015 |

2014 | Прирост %, 2015 vs 2014 | 2015 |

Доля в розн. продажах С-группы (%), 2015 |

2014 |

Прирост %, 2015 vs 2014 |

||||

| 1 | КОНКОР (все формы) NYCOMED/TAKEDA | PRESC | C07 — Бета-адреноблокаторы | 5 593 | 5,6% | 5 433 | 2,9% | 23,0 | 4,6% | 21,0 | 9,5% |

| 2 | ЛОЗАП (все формы) SANOFI-AVENTIS | PRESC | C09 — Препараты, влияющие на систему РААС | 4 009 | 4,0% | 3 741 | 7,2% | 9,0 | 1,8% | 9,0 | 0,0% |

| 3 | ДЕТРАЛЕКС SERVIER* | NPRES | C05 — Вазопротекторы | 3 621 | 3,6% | 3 358 | 7,8% | 3,2 | 0,6% | 3,2 | 1,1% |

| 4 | ТРОКСЕВАЗИН ACTAVIS* | NPRES | C05 — Вазопротекторы | 2 908 | 2,9% | 2 910 | -0,1% | 12,5 | 2,5% | 15,5 | -19,0% |

| 5 | ПРЕСТАРИУМ А SERVIER* | PRESC | C09 — Препараты, влияющие на систему РААС | 2 453 | 2,5% | 2 459 | -0,3% | 4,8 | 1,0% | 4,8 | -1,1% |

| 6 | КРЕСТОР ASTRAZENECA* | PRESC | C10 -Гиполипидемические препараты | 2 169 | 2,2% | 2 112 | 2,7% | 1,0 | 0,2% | 1,1 | -14,9% |

| 7 | ПРЕДУКТАЛ МВ SERVIER* | PRESC | C01 -Препараты для лечения заболеваний сердца | 1 640 | 1,7% | 1 912 | -14,2% | 2,0 | 0,4% | 2,5 | -19,3% |

| 8 | ДИРОТОН GEDEON RICHTER | PRESC | C09 — Препараты, влияющие на систему РААС | 1 531 | 1,5% | 1 538 | -0,5% | 5,5 | 1,1% | 6,6 | -16,2% |

| 9 | ЛОРИСТА KRKA | PRESC | C09 — Препараты, влияющие на систему РААС | 1 492 | 1,5% | 1 325 | 12,6% | 6,2 | 1,2% | 5,7 | 8,8% |

| 10 | ВЕНАРУС OBOLENSK FP | NPRES | C05 — Вазопротекторы | 1 435 | 1,4% | 755 | 90,2% | 1,8 | 0,4% | 1,2 | 45,9% |

| Итого по ТОП-10 | 26 851 | 27,0% | 25 543 | 5,1% | 69,0 | 13,7% | 70,6 | -2,4% | |||

| Итого по С-группе | 99 268 | 88 499 | 12,2% | 504,0 | 516,6 | ||||||

Из всего вышесказанного мы можем сделать следующие выводы об особенностях, которыми можно охарактеризовать рынок сердечно-сосудистых препаратов в России в 2015 г.:

· рост объема фармацевтического рынка в денежном выражении (+12,5%) при одновременном сокращении объема потребления в упаковках (-2%);

· рост средней стоимости упаковки препарата для лечения сердечно-сосудистого заболевания;

· драйверами рынка сердечно-сосудистых препаратов как в стоимостном, так и в натуральном выражении в 2015 г. являлись дженерики (65% и 55% соответственно);

· большинство препаратов, представленных на российском рынке сердечно-сосудистых препаратов, по способу отпуска являются рецептурными (более 70%);

· лидирующие позиции на рынке сердечно-сосудистых препаратов России в 2015 г. сохраняют зарубежные фармпроизводители. Отечественные фармкомпании выходят в лидеры только в натуральном объеме вследствие низкой стоимости своих препаратов.

Список использованных источников

- IMS Health. Отчет аналитического портала IMS Health — Режим доступа: http://int.imshealth.com/fexp.html — Дата обращения: 13.12.2016

- IMS Health. Отчет аналитического портала IMS Health — Режим доступа: http://int.imshealth.com/fexp.html — Дата обращения: 20.12.2016

- Классификационная система АТС лекарственных препаратов. // Электронный ресурс —

- Режим доступа: http://clinical-pharmacy.ru/article/597-klassifikacionnaya-sistema-ats-lekarstvennyh-preparatov.html —

- Дата обращения: 01.11.2016

- Тарловская Е.И. Генерики и оригинальные препараты: взгляд практического врача / Е.И. Тарловская //

- Электронная версия журнала «РМЖ» — 2008, № 5 — Режим доступа: http://www.rmj.ru/articles/klinicheskaya_farmakologiya/Generiki_i_originalynye_preparaty_vzglyad_prakticheskogo_vracha/ — Дата обращения: 12.12.2016

- Уварова Ю. Рынок сердечно-сосудистых препаратов в России. / Ю.Уварова // Журнал «Ремедиум», электронная версия. — 2010, № 4. — Режим доступа: http://www.remedium-journal.ru/arhiv/detail.php?ID=34873&num=%B94 — Дата обращения: 24.11.2016

- Фармацевтический рынок России. Итоги 2015 // Электронный портал маркетингового агентства DSM Group —

- Режим доступа: http://www.dsm.ru/docs/analytics/Annual_report_2015_DSM_web.pdf — Дата обращения: 24.10.2016