Срочная публикация научной статьи

+7 995 770 98 40

+7 995 202 54 42

info@journalpro.ru

Инвестиционное страхование жизни в Казахстане

Рубрика: Экономические науки

Журнал: «Евразийский Научный Журнал №3 2019» (март, 2019)

Количество просмотров статьи: 2396

Показать PDF версию Инвестиционное страхование жизни в Казахстане

Дукенбаев Алмат Оралбекович

Магистрант Нархоз,

Казахстан, г. Алматы

E-mail: dukenbayevalmat@gmail.com

Аннотация

В данной статье рассмотрены особенности инвестиционного страхования жизни. Проведен сравнительный анализ инструментов инвестиционного страхования жизни с другими финансовыми инвестиционными инструментами. На основе международного опыта сделаны предложения о развитии рынка инвестиционного страхования жизни в Республике Казахстан.

Ключевые слова: страхование жизни, инвестиционное страхование жизни, депозиты, ПИФ, инвестиции.

Высокодоходные инвестиции в настоящее время требуются повсеместно, чаще всего ищут вложение свободных средств в такие инвестиционные проекты, которые могут приносить прибыль, превышающую значительно годовую доходность, в сравнении с другими классическим показателями финансовых рынков, к которым, прежде всего, относят облигации, депозиты банков, пенсионные и паевые фонды, имеющие свои консервативные стратегии. В настоящее время актуализируются вопросы получения доходов за счет страхования и, в первую очередь, инвестиционного страхования.

В отличие от других видов страхования, страхование жизни имеет несколько особенностей. Одна из них возвратность, которая предусматривает возврат средств страхового фонда и тем самым показывает его связь с такой категорией, как кредит. При страховании жизни большая часть нетто-платежей (взносов) действительно возвращается страховой компанией при наступлении страхового случая (при таких, например, условиях, как дожитие до определенного срока застрахованным или в случае смерти застрахованного). В этих случаях отмечается возврат страховых взносов, который к тому же носит обязательный характер. Второй особенностью является инверсионный характер страхования жизни, который определяет его как особый вид страховых отношений, имеющий сберегательное значение — накопительную направленность по осуществлению страховой защиты жизни и деятельности людей.

Страхование, позволяющее накапливать сбережения, именуется накопительным страхованием, так как содержит в себе не только элемент защиты, но и накопления, поскольку при данном виде страховая премия остается в страховом фонде и накапливается, а не теряется при не наступлении страхового случая, как при иных видах страхования. При этом отдельно выделяется еще инвестиционное страхование жизни (ИСЖ). ИСЖ представляет собой гибрид классического накопительного страхования жизни с инвестиционной составляющей в виде долей в финансовых инструментах, при котором страхователь кредитует страховую компанию, которая страхует жизнь страхователя и делится с ним прибылью, полученной от вложения денег страхователя. При этом, часть инвестированных средств по желанию клиента размещается в более рискованные и потенциально доходные финансовые инструменты (например, ПИФ или ETF), состав которых в программе можно периодически менять.

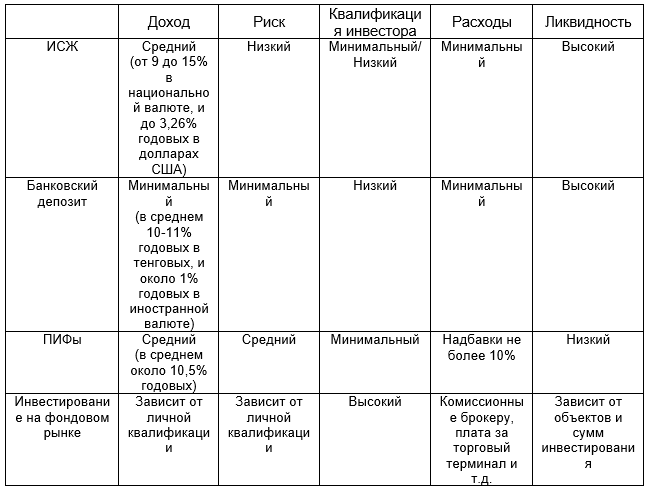

Сравнительный анализ инвестиционного страхования жизни и других инструментов, используемых для вложения денег, показал, что оно обеспечивает относительно среднюю доходность при низком риске.

Его результаты отражены в таблице 1.

Таблица 1 — Сравнительный анализ ИСЖ с другими инструментами вложения денег

Источники: [allinsurance.kz, investfunds.kz]

Ввиду устройства полиса ИСЖ инвестор не может потерять вложенные деньги, инвестируя в этот инструмент. Основная часть вложенных средств формируют гарантийный фонд, который вкладывается в консервативные инструменты (депозиты, облигации), что обеспечивает выплату внесенной суммы по окончании срока действия договора. Следовательно, риск не может быть высоким, а доходность не может быть отрицательной (доходность может быть либо нулевой, либо положительной). Оставшаяся часть средств формируют рисковый фонд, от которого и зависит доход, он размещается в высоко рискованные финансовые инструменты. Теоретически доходность полиса ИСЖ может быть очень высокой. Однако ожидать высокой доходности вряд ли стоит. Дело в том, что в доходные активы инвестируется лишь малая часть взноса инвестора.

Исходя из приведенных данных, инвестиционное страхование жизни обладает рядом реальных преимуществ в сравнении с другими, выше представленными финансовыми инструментами. К плюсам ИСЖ относят и то, что вложенные по страховой инвестиционной программе средства нельзя конфисковать даже по суду, нельзя на них назначить арест, получить по суду и т.д. Не могут ИСЖ быть разделены при разводе. Наследуются в случае кончины застрахованного лица и выплачиваются указанному в полисе лицу, а не по общей процедуре по истечении 6 месяцев.

При сравнении с банковским депозитом, например, отмечены следующие преимущества:

— по программе ИСЖ страховая компания гарантирует страховую ставку на длительный срок: 10, 15, 20 и более лет, в то время как банковский депозит обычно открывается на месяцы, год, три года (в редких случаях открывается банковский депозит на 5 лет);

— ставки по депозитам могут меняться в зависимости от отдельных ситуаций, складывающихся на банковском рынке, в то время как страховые инвестиционные гарантируют неизменную ставку дохода на протяжении всего периода страхования согласно договору накопительного страхования;

— производить оплату страховой суммы может и другой человек;

— гибкость страхового инновационного продукта, которая заключается в том, что у страхователя имеется возможность подключить множество необходимых ему дополнительных опций. Например, таких как: элементы финансовой защиты своей жизни и членов своей семьи (риск на случай смерти кормильца; на случай инвалидности — возможность освобождения от уплаты страховых взносов). Обычно в этой линейке выделяют такую опцию ИСЖ: страховая компания будет осуществлять страховые взносы вместо страхователя, если он потеряет свою трудоспособность, при этом продолжает расти его капитал, так как это прописано в качестве одного из условий страхового договора и др.

В сравнении с ПИФами ИСЖ также считается вполне возможным средством для формирования своего пенсионного обеспечения: дополнительного и гарантированного, при определенно низком уровне риска. К тому же накопительная часть ПИФа имеет сравнительно малые проценты.

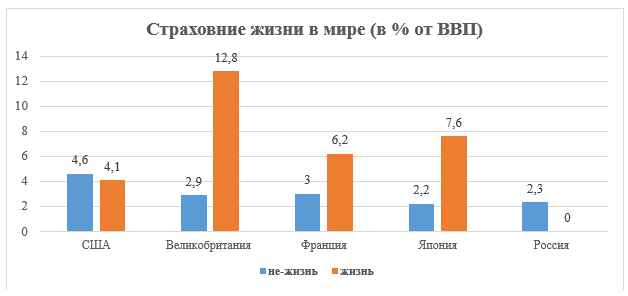

Сравнительный анализ инвестиционной системы страхования жизни в Казахстане с другими странами мира (отдельные результаты на диаграмме 2) показал, что показатели относительно страхования жизни в мире, в развитых странах опережают значительно другие виды страхования. Все они имеют свои особенности. Например, на японском страховом рынке доминируют компании по страхованию жизни, что объясняется тем, что в Японии отсутствовала в течение долгого времени система социального обеспечения и страхования, в связи с чем население в своем большинстве было вынуждено пользоваться страховыми услугами и накапливать себе на жизнь.

Диаграмма 2 — Страхование жизни в мире

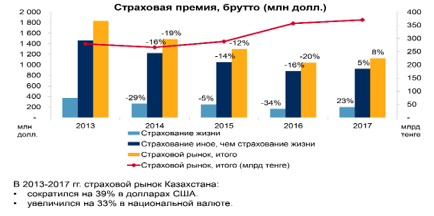

В Республике Казахстан мы отмечаем следующую картину, отраженную на рисунке 3.

Рисунок 3 — Страхование жизни в Республике Казахстан за

В отличие от развитых стран мира в Казахстане мы отмечаем более низкие показатели страхования жизни. Это можно объяснить тем, что в развитых странах, во-первых, имеется история данного вида страхования, а с другой — она в ряде стран мира имеет определенные льготы, например, в Германии, где все является объектом налогообложения, страховые премии по договорам страхования жизни не облагаются подоходным налогом. При этом нужно отметить, что в отдельных странах (Японии, США, странах ЕС) установлены отдельные требования к видовой специализации, в том числе и к страхованию жизни («life»). Они обычно имеют запрет на создание так называемых композитных компаний, которые одновременно занимаются страхованием жизни и иными видами страхования (в порядке исключения ранее созданные композитные компании в странах ЕС иногда получают разрешение на совмещение этих видов деятельности).

В Казахстане необходимо более активно использовать такой инструмент, как выдача займов (другая форма ИСЖ), активно используемый страховыми компаниями европейских стран. При этом страховые организации должны иметь лицензию по классу «страхование жизни». Отмечу, что их доля в нашей стране мала — не превышает 0,1% от общего инвестиционного портфеля.

По моему мнению, повышение инвестиционных возможностей и для частных лиц, и для страховых компаний Казахстана возможно в основном за счёт развития инвестиционного страхования жизни. Государство должно быть заинтересовано поддерживать любую инвестиционную деятельность. Страховым компаниям оно к тому же позволяет покрыть уровень инфляции и обеспечить платёжеспособность предприятий по принятым обязательствам, поэтому казахстанские компании по страхованию жизни должны стать долгосрочными институциональными инвесторами. В перспективе они могут, по примеру других стран, стать одними из активных игроков казахстанского фондового рынка. Для того, чтобы занять должное место на фондовом рынке, стратегия развития инвестиций компаний по страхованию жизни должна быть направлена на долгосрочный период, что дает обычно возможность по обеспечению сопоставимости инвестиционного портфеля со сроками принятых страховых обязательств. При этом регулирование деятельности компаний по инвестиционному страхованию жизни должно быть направлено на совершенствование процесса управления инвестиционным портфелем; на обеспечение доходности страховых организаций в долгосрочном периоде в целях минимизации риска не покрытия страховых обязательств; на сохранение требований по иммунизации инвестиционных портфелей; на либерализацию требований к инвестированию активов в долгосрочные финансовые инструменты.

Литература

- Архипов А.П. Страхование — М.: Финансы и статистика, 2006. — 416 с.

- Жук И.Н. Конкурентоспособность страховой компании как объект управления // Страховое дело. — № 5, 2011.

- Бадмаева М.В. Страхование жизни как инструмент вложения денег. Экономические науки: сб. ст. по мат. IX междунар. студ. науч.-практ. конф. № 11(59): https://sibac.info/archive/economy/ (дата обращения: 05.03.2019)

- Страхование. Под ред. Т.Ф. Федоровой.

2-е изд., перераб. и доп. — М.: Экономист, 2006. — 859 с. - Страхование жизни как инвестиция: http://bogatstvo.ru (дата обращения: 6.03.2019)

- Страховое дело в развитых странах. http://infoinsurance.ru/modules/ 2008

- Страховой рынок Казахстана в международном аспекте: динамика развития/ 2018/ https://allinsurance.kz/articles/