–°—А–Њ—З–љ–∞—П –њ—Г–±–ї–Є–Ї–∞—Ж–Є—П –љ–∞—Г—З–љ–Њ–є —Б—В–∞—В—М–Є

+7 995 770 98 40

+7 995 202 54 42

info@journalpro.ru

–§–∞–Ї—В–Њ—А—Л –Є —А–Є—Б–Ї–Є —Г—Б—В–Њ–є—З–Є–≤–Њ—Б—В–Є –њ–µ–љ—Б–Є–Њ–љ–љ–Њ–≥–Њ –Њ–±–µ—Б–њ–µ—З–µ–љ–Є—П –≤ —Б–Њ–≤—А–µ–Љ–µ–љ–љ—Л—Е —Г—Б–ї–Њ–≤–Є—П—Е

–†—Г–±—А–Є–Ї–∞: –≠–Ї–Њ–љ–Њ–Љ–Є—З–µ—Б–Ї–Є–µ –љ–∞—Г–Ї–Є

–Ц—Г—А–љ–∞–ї: «–Х–≤—А–∞–Ј–Є–є—Б–Ї–Є–є –Э–∞—Г—З–љ—Л–є –Ц—Г—А–љ–∞–ї вДЦ12 2016» (–і–µ–Ї–∞–±—А—М)

–Ъ–Њ–ї–Є—З–µ—Б—В–≤–Њ –њ—А–Њ—Б–Љ–Њ—В—А–Њ–≤ —Б—В–∞—В—М–Є: 4242

–Я–Њ–Ї–∞–Ј–∞—В—М PDF –≤–µ—А—Б–Є—О –§–∞–Ї—В–Њ—А—Л –Є —А–Є—Б–Ї–Є —Г—Б—В–Њ–є—З–Є–≤–Њ—Б—В–Є –њ–µ–љ—Б–Є–Њ–љ–љ–Њ–≥–Њ –Њ–±–µ—Б–њ–µ—З–µ–љ–Є—П –≤ —Б–Њ–≤—А–µ–Љ–µ–љ–љ—Л—Е —Г—Б–ї–Њ–≤–Є—П—Е

–Я–µ—В–µ–ї–Є–љ–∞ –ѓ–љ–∞ –Я–µ—В—А–Њ–≤–љ–∞,

–≥. –Ъ—А–∞—Б–љ–Њ–і–∞—А

E-mail: 3515959@mail.ru

–°–±–∞–ї–∞–љ—Б–Є—А–Њ–≤–∞–љ–љ–Њ—Б—В—М –Є —Г—Б—В–Њ–є—З–Є–≤–Њ—Б—В—М –Њ—В–µ—З–µ—Б—В–≤–µ–љ–љ–Њ–є –њ–µ–љ—Б–Є–Њ–љ–љ–Њ–є —Б–Є—Б—В–µ–Љ—Л —П–≤–ї—П–µ—В—Б—П –Њ–і–љ–Њ–є –Є–Ј –Ї–ї—О—З–µ–≤—Л—Е –Ј–∞–і–∞—З –≥–Њ—Б—Г–і–∞—А—Б—В–≤–∞. –Я—А–Є —Н—В–Њ–Љ –≤–∞–ґ–љ–µ–є—И–µ–µ —Г—Б–ї–Њ–≤–Є–µ –Њ–±–µ—Б–њ–µ—З–µ–љ–Є—П —Б—В–∞–±–Є–ї—М–љ–Њ—Б—В–Є —Н–Ї–Њ–љ–Њ–Љ–Є—З–µ—Б–Ї–Њ–≥–Њ —А–∞–Ј–≤–Є—В–Є—П –†–Њ—Б—Б–Є–Є –Њ–њ—А–µ–і–µ–ї—П–µ—В—Б—П –≤ —В–Њ–Љ —З–Є—Б–ї–µ –≤ –і–Њ—Б—В–Є–ґ–µ–љ–Є–Є —Б–±–∞–ї–∞–љ—Б–Є—А–Њ–≤–∞–љ–љ–Њ—Б—В–Є –Я–µ–љ—Б–Є–Њ–љ–љ–Њ–≥–Њ —Д–Њ–љ–і–∞, –∞ —В–∞–Ї–ґ–µ –Њ–±–µ—Б–њ–µ—З–µ–љ–Є—П –µ–≥–Њ —Г—Б—В–Њ–є—З–Є–≤–Њ—Б—В–Є –Ї —Б–Є—Б—В–µ–Љ–љ—Л–Љ —А–Є—Б–Ї–∞–Љ. –£—Б—В–Њ–є—З–Є–≤–Њ–µ —А–∞–Ј–≤–Є—В–Є–µ –њ–µ–љ—Б–Є–Њ–љ–љ–Њ–є —Б–Є—Б—В–µ–Љ—Л –Ј–∞–≤–Є—Б–Є—В –Њ—В —Н—Д—Д–µ–Ї—В–Є–≤–љ—Л—Е —А–µ—И–µ–љ–Є–є –≤ –Њ—В–љ–Њ—И–µ–љ–Є–Є –љ–∞–Ї–Њ–њ–Є—В–µ–ї—М–љ–Њ–є —З–∞—Б—В–Є –њ–µ–љ—Б–Є–Є, —Б–Њ–≤–µ—А—И–µ–љ—Б—В–≤–Њ–≤–∞–љ–Є—П –Љ–µ—Е–∞–љ–Є–Ј–Љ–Њ–≤ —Г–њ—А–∞–≤–ї–µ–љ–Є—П –њ–µ–љ—Б–Є–Њ–љ–љ—Л–Љ–Є –≤–Ј–љ–Њ—Б–∞–Љ–Є –≥—А–∞–ґ–і–∞–љ, —Б–љ–Є–ґ–µ–љ–Є—П –Ј–∞–≤–Є—Б–Є–Љ–Њ—Б—В–Є –±—О–і–ґ–µ—В–∞ –Я–µ–љ—Б–Є–Њ–љ–љ–Њ–≥–Њ —Д–Њ–љ–і–∞ –Њ—В —Д–µ–і–µ—А–∞–ї—М–љ–Њ–≥–Њ –±—О–і–ґ–µ—В–∞.

–§—Г–љ–Ї—Ж–Є–Њ–љ–∞–ї—М–љ—Л–Љ –љ–∞–Ј–љ–∞—З–µ–љ–Є–µ–Љ –њ–µ–љ—Б–Є–Њ–љ–љ—Л—Е —Д–Њ–љ–і–Њ–≤, —П–≤–ї—П–µ—В—Б—П –Њ–±–µ—Б–њ–µ—З–µ–љ–Є–µ —Д–Є–љ–∞–љ—Б–Њ–≤–Њ–є —Г—Б—В–Њ–є—З–Є–≤–Њ—Б—В–Є –њ–µ–љ—Б–Є–Њ–љ–љ–Њ–є —Б–Є—Б—В–µ–Љ—Л –Є —Д–Њ—А–Љ–Є—А–Њ–≤–∞–љ–Є–µ —Г—Б–ї–Њ–≤–Є–є –і–ї—П –≤—Л–њ–ї–∞—В—Л –њ–µ–љ—Б–Є–є –≤ —Г—Б—В–∞–љ–Њ–≤–ї–µ–љ–љ—Л–µ —Б—А–Њ–Ї–Є. –Т —Г—Б–ї–Њ–≤–Є—П—Е —Б—В–∞—А–µ–љ–Є—П –љ–∞—Б–µ–ї–µ–љ–Є—П –њ–µ–љ—Б–Є–Њ–љ–љ—Л–µ —Д–Њ–љ–і—Л –њ–Њ–і–≤–µ—А–ґ–µ–љ—Л —А–Є—Б–Ї—Г –і–Њ–ґ–Є—В–Є—П –≤ —Б–≤—П–Ј–Є —Б –љ–µ–Њ–њ—А–µ–і–µ–ї—С–љ–љ–Њ—Б—В—М—О –±—Г–і—Г—Й–Є—Е —Г–ї—Г—З—И–µ–љ–Є–ЄћЖ –њ–Њ–Ї–∞–Ј–∞—В–µ–ї–µ–є —Б–Љ–µ—А—В–љ–Њ—Б—В–Є –Є –њ—А–Њ–і–Њ–ї–ґ–Є—В–µ–ї—М–љ–Њ—Б—В–Є –ґ–Є–Ј–љ–Є. –Ф–ї—П —А–µ–∞–≥–Є—А–Њ–≤–∞–љ–Є—П –љ–∞ —А–Є—Б–Ї –љ–µ–њ—А–µ–і–≤–Є–і–µ–љ–љ–Њ–≥–Њ —Г–≤–µ–ї–Є—З–µ–љ–Є—П –Њ–±—П–Ј–∞—В–µ–ї—М—Б—В–≤ –њ–µ–љ—Б–Є–Њ–љ–љ—Л—Е —Д–Њ–љ–і–Њ–≤, —А–µ–≥—Г–ї–Є—А—Г—О—Й–Є–µ –Њ—А–≥–∞–љ—Л –Є –Њ—А–≥–∞–љ—Л, —А–∞–Ј—А–∞–±–∞—В—Л–≤–∞—О—Й–Є–µ –њ–Њ–ї–Є—В–Є–Ї—Г, –і–Њ–ї–ґ–љ—Л –Њ–±–µ—Б–њ–µ—З–Є—В—М –њ—А–µ–і–Њ—Б—В–∞–≤–ї–µ–љ–Є–µ –і–Њ–њ–Њ–ї–љ–Є—В–µ–ї—М–љ—Л—Е –≤–Њ–Ј–Љ–Њ–ґ–љ–Њ—Б—В–µ–є —А—Л–љ–Ї–∞–Љ–Є –Ї–∞–њ–Є—В–∞–ї–∞ –і–ї—П —Б–Љ—П–≥—З–µ–љ–Є—П —Н—В–Њ–≥–Њ —А–Є—Б–Ї–∞ —Б —Г—З–µ—В–Њ–Љ –њ–Њ—В—А–µ–±–љ–Њ—Б—В–Є –≤ —В—А–∞–љ—Б–њ–∞—А–µ–љ—В–љ–Њ—Б—В–Є, —Б—В–∞–љ–і–∞—А—В–Є–Ј–∞—Ж–Є–Є –Є –ї–Є–Ї–≤–Є–і–љ–Њ—Б—В–Є.

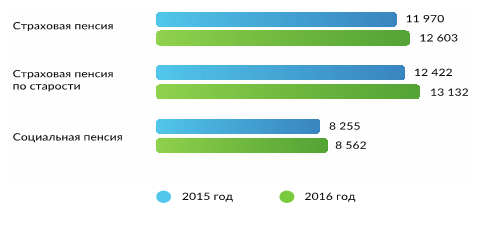

–Я–µ–љ—Б–Є–Є –њ–Њ –≥–Њ—Б—Г–і–∞—А—Б—В–≤–µ–љ–љ–Њ–Љ—Г –њ–µ–љ—Б–Є–Њ–љ–љ–Њ–Љ—Г –Њ–±–µ—Б–њ–µ—З–µ–љ–Є—О, –≤ —В–Њ–Љ —З–Є—Б–ї–µ –Є —Б–Њ—Ж–Є–∞–ї—М–љ—Л–µ –њ–µ–љ—Б–Є–Є, —Б 1 –∞–њ—А–µ–ї—П 2016 –≥. –Є–љ–і–µ–Ї—Б–Є—А—Г—О—В—Б—П –љ–∞ 4% –≤—Б–µ–Љ –њ–µ–љ—Б–Є–Њ–љ–µ—А–∞–Љ вАФ –њ–Њ–ї—Г—З–∞—В–µ–ї—П–Љ –≥–Њ—Б—Г–і–∞—А—Б—В–≤–µ–љ–љ—Л—Е –њ–µ–љ—Б–Є–є (–њ–µ–љ—Б–Є–є –њ–Њ –≥–Њ—Б—Г–і–∞—А—Б—В–≤–µ–љ–љ–Њ–Љ—Г –њ–µ–љ—Б–Є–Њ–љ–љ–Њ–Љ—Г –Њ–±–µ—Б–њ–µ—З–µ–љ–Є—О) –љ–µ–Ј–∞–≤–Є—Б–Є–Љ–Њ –Њ—В —Д–∞–Ї—В–∞ —А–∞–±–Њ—В—Л. –Т –Є—В–Њ–≥–µ –њ—А–Њ–≤–µ–і–µ–љ–љ–Њ–є –Є–љ–і–µ–Ї—Б–∞—Ж–Є–Є –≤ 2016 –≥. —Б—А–µ–і–љ–µ–≥–Њ–і–Њ–≤–Њ–є —А–∞–Ј–Љ–µ—А —Б–Њ—Ж–Є–∞–ї—М–љ–Њ–є –њ–µ–љ—Б–Є–Є —Б–Њ—Б—В–∞–≤–ї—П–µ—В 8 562 —А—Г–±. –Т–∞–ґ–љ–Њ –Њ—В–Љ–µ—В–Є—В—М, —З—В–Њ –Є–љ–і–µ–Ї—Б–∞—Ж–Є—П –≥–Њ—Б—Г–і–∞—А—Б—В–≤–Њ–Љ —Б—В—А–∞—Е–Њ–≤–Њ–є –њ–µ–љ—Б–Є–Є –Ј–∞ –њ–Њ—Б–ї–µ–і–љ–Є–µ –≥–Њ–і—Л –≤—Л—И–µ, —З–µ–Љ —Б—А–µ–і–љ—П—П –і–Њ—Е–Њ–і–љ–Њ—Б—В—М –Њ—В –Є–љ–≤–µ—Б—В–Є—А–Њ–≤–∞–љ–Є—П –њ–µ–љ—Б–Є–Њ–љ–љ—Л—Е –љ–∞–Ї–Њ–њ–ї–µ–љ–Є–є, –Ї–∞–Ї –≥–Њ—Б—Г–і–∞—А—Б—В–≤–µ–љ–љ–Њ–є —Г–њ—А–∞–≤–ї—П—О—Й–µ–є –Ї–Њ–Љ–њ–∞–љ–Є–µ–є, —В–∞–Ї –Є –љ–µ–≥–Њ—Б—Г–і–∞—А—Б—В–≤–µ–љ–љ—Л–Љ–Є –њ–µ–љ—Б–Є–Њ–љ–љ—Л–Љ–Є —Д–Њ–љ–і–∞–Љ–Є.

–Э–∞ —А–Є—Б—Г–љ–Ї–µ 21 –Њ—В—А–∞–ґ–µ–љ–∞ –і–Є–љ–∞–Љ–Є–Ї–∞ –њ–Њ–Ї–∞–Ј–∞—В–µ–ї–µ–є —Б—А–µ–і–љ–µ–≥–Њ–і–Њ–≤–Њ–≥–Њ —А–∞–Ј–Љ–µ—А–∞ –њ–µ–љ—Б–Є–ЄћЖ –≤

–†–Є—Б—Г–љ–Њ–Ї 1 вАФ –Ф–Є–љ–∞–Љ–Є–Ї–∞ –њ–Њ–Ї–∞–Ј–∞—В–µ–ї–µ–є —Б—А–µ–і–љ–µ–≥–Њ–і–Њ–≤–Њ–≥–Њ —А–∞–Ј–Љ–µ—А–∞ –њ–µ–љ—Б–Є–є

–Т –њ–Њ—Б–ї–µ–і–љ–Є–µ –≥–Њ–і—Л

вАФ –љ–µ–і–Њ–≤–µ—А–Є–µ –≥—А–∞–ґ–і–∞–љ –Ї –њ–µ–љ—Б–Є–Њ–љ–љ–Њ–є —Б–Є—Б—В–µ–Љ–µ;

вАФ –љ–µ–і–Њ—Б—В–∞—В–Њ–Ї —Б—В–Є–Љ—Г–ї–Њ–≤ –Ї –њ–ї–∞—В–µ–ґ–∞–Љ —Б—В—А–∞—Е–Њ–≤—Л—Е –њ–µ–љ—Б–Є–Њ–љ–љ—Л—Е –≤–Ј–љ–Њ—Б–Њ–≤;

вАФ–љ–µ–і–Њ—Б—В–∞—В–Њ–Ї –Љ–µ—Е–∞–љ–Є–Ј–Љ–Њ–≤ –Є —А—Л–љ–Ї–Њ–≤ –і–ї—П —А–∞–Ј–Љ–µ—Й–µ–љ–Є—П –њ–µ–љ—Б–Є–Њ–љ–љ—Л—Е –љ–∞–Ї–Њ–њ–ї–µ–љ–Є–є.

–£–Ї–∞–Ј–∞–љ–љ—Л–µ —А–Є—Б–Ї–Є —Б–њ–Њ—Б–Њ–±–љ—Л –њ–Њ–і–Њ—А–≤–∞—В—М —Д–Є–љ–∞–љ—Б–Њ–≤—Г—О —Г—Б—В–Њ–є—З–Є–≤–Њ—Б—В—М –њ–µ–љ—Б–Є–Њ–љ–љ–Њ–є —Б–Є—Б—В–µ–Љ—Л –≤–њ–ї–Њ—В—М –і–Њ —Г—В—А–∞—В—Л —Г–њ—А–∞–≤–ї—П–µ–Љ–Њ—Б—В–Є —Б–±–Њ—А–Њ–Љ –µ—С –і–Њ—Е–Њ–і–Њ–≤. –Ь–Њ–ґ–µ—В –≤–Њ–Ј–љ–Є–Ї–љ—Г—В—М —Б–Є—В—Г–∞—Ж–Є—П, –Ї–Њ–≥–і–∞ –љ–µ–Њ–±—Е–Њ–і–Є–Љ–Њ–µ –њ–Њ–≤—Л—И–µ–љ–Є–µ —Б—В–∞–≤–Њ–Ї —Б—В—А–∞—Е–Њ–≤—Л—Е –њ–µ–љ—Б–Є–Њ–љ–љ—Л—Е –≤–Ј–љ–Њ—Б–Њ–≤ –њ—А–Є–≤–µ–і–µ—В –љ–µ –Ї —А–Њ—Б—В—Г –і–Њ—Е–Њ–і–Њ–≤ –њ–µ–љ—Б–Є–Њ–љ–љ–Њ–є —Б–Є—Б—В–µ–Љ—Л, –∞ –Ї –Є—Е –њ–∞–і–µ–љ–Є—О –Є–Ј-–Ј–∞ —Б–љ–Є–ґ–µ–љ–Є—П —Б–Њ–±–Є—А–∞–µ–Љ–Њ—Б—В–Є.

–Т —З–Є—Б–ї–µ —Д–∞–Ї—В–Њ—А–Њ–≤, –≤–ї–Є—П—О—Й–Є—Е –љ–∞ —Г—Б—В–Њ–є—З–Є–≤–Њ—Б—В—М –Я–§–† —В–∞–Ї –ґ–µ —Б–ї–µ–і—Г–µ—В –Њ—В–Љ–µ—В–Є—В—М –њ—А–µ–ґ–і–µ –≤—Б–µ–≥–Њ, –Є–љ—Д–ї—П—Ж–Є—О. –°–љ–Є–ґ–µ–љ–Є–µ –Є–љ—Д–ї—П—Ж–Є–Є вАФ –Њ–і–Є–љ –Є–Ј –≤–∞–ґ–љ—Л—Е —А–µ–Ј–µ—А–≤–Њ–≤ —А–Њ—Б—В–∞ —Г—Б—В–Њ–є—З–Є–≤–Њ—Б—В–Є –Я–§. –Ш–Ј–Љ–µ–љ–µ–љ–Є–µ –і–µ–Љ–Њ–≥—А–∞—Д–Є—З–µ—Б–Ї–Њ–є —Б—В—А—Г–Ї—В—Г—А—Л –Є –њ–Њ–≤—Л—И–µ–љ–Є–µ –і–Њ–ї–Є –њ–Њ–ґ–Є–ї—Л—Е –≤ –Њ–±–Њ–Ј—А–Є–Љ–Њ–є –њ–µ—А—Б–њ–µ–Ї—В–Є–≤–µ —Б–њ–Њ—Б–Њ–±–љ–Њ —Б—Г—Й–µ—Б—В–≤–µ–љ–љ–Њ –Њ–±–Њ—Б—В—А–Є—В—М —В–µ–Ї—Г—Й–Є–µ –њ—А–Њ–±–ї–µ–Љ—Л –њ–µ–љ—Б–Є–Њ–љ–љ–Њ–є —Б–Є—Б—В–µ–Љ—Л —Б—В—А–∞–љ—Л [2]. –Я–Њ—Н—В–Њ–Љ—Г –њ—А–µ–і–њ–Њ—Б—Л–ї–Ї–Є –і–ї—П –Є—Е —А–µ—И–µ–љ–Є—П –љ–µ–Њ–±—Е–Њ–і–Є–Љ–Њ —Б–Њ–Ј–і–∞–≤–∞—В—М –љ–∞ —В–µ–Ї—Г—Й–µ–Љ —Н—В–∞–њ–µ. –Т —З–Є—Б–ї–µ –і—А—Г–≥–Є—Е —Д–∞–Ї—В–Њ—А–Њ–≤ –Њ—В–Љ–µ—В–Є–Љ —В–∞–Ї–Є–µ –Ї–∞–Ї:

вАФ –Є–љ—Д–Њ—А–Љ–∞—Ж–Є–Њ–љ–љ–∞—П –њ–Њ–і–і–µ—А–ґ–Ї–∞, –љ–∞—Ж–µ–ї–µ–љ–љ–∞—П –љ–∞ —А–Њ—Б—В —Д–Є–љ–∞–љ—Б–Њ–≤–Њ–є –≥—А–∞–Љ–Њ—В–љ–Њ—Б—В–Є –љ–∞—Б–µ–ї–µ–љ–Є—П –Є –Є–љ—Д–Њ—А–Љ–Є—А–Њ–≤–∞–љ–Є–µ –≥—А–∞–ґ–і–∞–љ –Њ —Д—Г–љ–Ї—Ж–Є–Њ–љ–Є—А–Њ–≤–∞–љ–Є–Є –Я–§ –Є –Э–Я–§, –Є—Е –і–Њ—Е–Њ–і–љ–Њ—Б—В–Є, —А–∞–Ј–Љ–µ—А–µ –њ–µ–љ—Б–Є–є;

вАФ —А–∞–Ј—А–∞–±–Њ—В–Ї–∞ —Б—В—А–∞—В–µ–≥–Є–Є —Н—Д—Д–µ–Ї—В–Є–≤–љ–Њ–≥–Њ –Є–љ–≤–µ—Б—В–Є—А–Њ–≤–∞–љ–Є—П –њ–µ–љ—Б–Є–Њ–љ–љ—Л—Е –љ–∞–Ї–Њ–њ–ї–µ–љ–Є–є –≤ —Н–Ї–Њ–љ–Њ–Љ–Є–Ї—Г —Б—В—А–∞–љ—Л (–њ—А–Є –Њ–±–µ—Б–њ–µ—З–µ–љ–Є–Є –≥–Њ—Б—Г–і–∞—А—Б—В–≤–µ–љ–љ—Л—Е –≥–∞—А–∞–љ—В–Є–є –і–Њ—Е–Њ–і–љ–Њ—Б—В–Є —В–∞–Ї–Є—Е –≤–ї–Њ–ґ–µ–љ–Є–є);

вАФ –Њ–њ—А–µ–і–µ–ї–µ–љ–Є–µ –Љ–µ—Е–∞–љ–Є–Ј–Љ–∞ –Є–љ–≤–µ—Б—В–Є—Ж–Є–є –њ–µ–љ—Б–Є–Њ–љ–љ—Л—Е –љ–∞–Ї–Њ–њ–ї–µ–љ–Є–є –Ј–∞ —А—Г–±–µ–ґ–Њ–Љ;

вАФ –Њ–±–µ—Б–њ–µ—З–µ–љ–Є–µ —Б—В–∞–±–Є–ї—М–љ–Њ—Б—В–Є ¬Ђ–њ—А–∞–≤–Є–ї –Є–≥—А—Л¬ї –≤ –њ–µ–љ—Б–Є–Њ–љ–љ–Њ–є —Б—Д–µ—А–µ, —Б–њ–Њ—Б–Њ–±—Б—В–≤—Г—О—Й–µ–µ —Г–і–ї–Є–љ–µ–љ–Є—О –≥–Њ—А–Є–Ј–Њ–љ—В–Њ–≤ –њ–ї–∞–љ–Є—А–Њ–≤–∞–љ–Є—П –Ї–∞–Ї –і–ї—П –±—Г–і—Г—Й–Є—Е –њ–µ–љ—Б–Є–Њ–љ–µ—А–Њ–≤, —В–∞–Ї –Є –і–ї—П —Г–њ—А–∞–≤–ї—П—О—Й–Є—Е –Ї–Њ–Љ–њ–∞–љ–Є–є –њ—А–Є –Є–љ–≤–µ—Б—В–Є—А–Њ–≤–∞–љ–Є–Є –њ–µ–љ—Б–Є–Њ–љ–љ—Л—Е –љ–∞–Ї–Њ–њ–ї–µ–љ–Є–є.

–°–Њ–≥–ї–∞—Б–љ–Њ —Б—В—А–∞—В–µ–≥–Є–Є –і–Њ–ї–≥–Њ—Б—А–Њ—З–љ–Њ–≥–Њ —А–∞–Ј–≤–Є—В–Є—П –њ–µ–љ—Б–Є–Њ–љ–љ–Њ–є —Б–Є—Б—В–µ–Љ—Л –†–Њ—Б—Б–Є–Є –і–Њ 2030 –≥., –≤ –Ї–∞—З–µ—Б—В–≤–µ –Њ—Б–љ–Њ–≤–љ–Њ–є –µ–µ —Ж–µ–ї–Є –Њ–њ—А–µ–і–µ–ї—П–µ—В—Б—П –љ–µ–Њ–±—Е–Њ–і–Є–Љ–Њ—Б—В—М –≥–∞—А–∞–љ—В–Є—А–Њ–≤–∞—В—М –љ–∞—Б–µ–ї–µ–љ–Є—О —Б–Њ—Ж–Є–∞–ї—М–љ–Њ –њ—А–Є–µ–Љ–ї–µ–Љ—Л–є —Г—А–Њ–≤–µ–љ—М –њ–µ–љ—Б–Є–Њ–љ–љ–Њ–≥–Њ –Њ–±–µ—Б–њ–µ—З–µ–љ–Є—П, —Б–і–µ–ї–∞–≤ –њ—А–Є —Н—В–Њ–Љ –њ–µ–љ—Б–Є–Њ–љ–љ—Г—О —Б–Є—Б—В–µ–Љ—Г —Б–±–∞–ї–∞–љ—Б–Є—А–Њ–≤–∞–љ–љ–Њ–є –Є —Д–Є–љ–∞–љ—Б–Њ–≤–Њ —Г—Б—В–Њ–є—З–Є–≤–Њ–є [3]. –Ь–љ–Њ–≥–Є–µ –Љ–µ—А–Њ–њ—А–Є—П—В–Є—П –≤ —А–∞–Љ–Ї–∞—Е –і–∞–љ–љ–Њ–є —Б—В—А–∞—В–µ–≥–Є–Є –±—Л–ї–Є –≤—Л–њ–Њ–ї–љ–µ–љ—Л, –љ–Њ –Њ—Б—В–∞–ї–Є—Б—М –Є –љ–µ—А–µ—И–µ–љ–љ—Л–µ –≤–Њ–њ—А–Њ—Б—Л. –Э–∞–њ—А–Є–Љ–µ—А, –Њ—Б—В–∞–ї–Њ—Б—М –љ–µ—А–µ–∞–ї–Є–Ј–Њ–≤–∞–љ–љ—Л–Љ –њ—А–µ–і–ї–Њ–ґ–µ–љ–Є–µ —Б–Њ–Ј–і–∞—В—М –і–ї—П –њ–µ–љ—Б–Є–Њ–љ–љ–Њ–є —Б–Є—Б—В–µ–Љ—Л —А–µ–Ј–µ—А–≤–љ—Л–є —Д–Њ–љ–і. –Э–Њ–Љ–Є–љ–∞–ї—М–љ–Њ –Є–Љ –Є —Б–µ–є—З–∞—Б —П–≤–ї—П–µ—В—Б—П –§–Њ–љ–і –љ–∞—Ж–Є–Њ–љ–∞–ї—М–љ–Њ–≥–Њ –±–ї–∞–≥–Њ—Б–Њ—Б—В–Њ—П–љ–Є—П (–§–Э–С), –љ–Њ, –Ї–∞–Ї –њ–Њ–Ї–∞–Ј—Л–≤–∞–µ—В –њ—А–∞–Ї—В–Є–Ї–∞ –њ–Њ—Б–ї–µ–і–љ–Є—Е –ї–µ—В, –µ–≥–Њ —Б—А–µ–і—Б—В–≤–∞ —В—А–∞—В—П—В—Б—П –љ–µ –љ–∞ —Д–Є–љ–∞–љ—Б–Є—А–Њ–≤–∞–љ–Є–µ —А–∞—Б—Е–Њ–і–Њ–≤ –Я–§–†, –∞ –љ–∞ –≥–ї–Њ–±–∞–ї—М–љ—Л–µ –Є–љ—Д—А–∞—Б—В—А—Г–Ї—В—Г—А–љ—Л–µ –њ—А–Њ–µ–Ї—В—Л.

–Х—Б–ї–Є –Њ–±—А–∞—В–Є—В—М—Б—П –Ї –Љ–µ–ґ–і—Г–љ–∞—А–Њ–і–љ–Њ–Љ—Г –Њ–њ—Л—В—Г, —В–Њ –≤ –њ–Њ—Б–ї–µ–і–љ–Є–µ –≥–Њ–і—Л –Њ—В–Љ–µ—З–∞–µ—В—Б—П —В–µ–љ–і–µ–љ—Ж–Є—П —Г–≤–µ–ї–Є—З–µ–љ–Є—П —А–Њ–ї–Є —З–∞—Б—В–љ–Њ–≥–Њ –њ–µ–љ—Б–Є–Њ–љ–љ–Њ–≥–Њ —Б—В—А–∞—Е–Њ–≤–∞–љ–Є—П. –Ъ–∞–Ї –Њ—В–Љ–µ—З–∞—О—В –∞–≤—В–Њ—А—Л –і–Њ–Ї–ї–∞–і–∞ Pensions at a Glance, –≤—Л–њ—Г—Й–µ–љ–љ–Њ–≥–Њ –Ю–≠–°–†, –Ј–љ–∞—З–µ–љ–Є–µ —З–∞—Б—В–љ—Л—Е –њ–µ–љ—Б–Є–Њ–љ–љ—Л—Е —Б–Є—Б—В–µ–Љ –≤–Њ–Ј—А–∞—Б—В–∞–µ—В –≤ –њ–Њ—Б–ї–µ–і–љ–µ–µ –≤—А–µ–Љ—П, —В–∞–Ї –Ї–∞–Ї —А–µ—Д–Њ—А–Љ—Л, –Є–љ–Є—Ж–Є–Є—А–Њ–≤–∞–љ–љ—Л–µ –њ—А–∞–≤–Є—В–µ–ї—М—Б—В–≤–∞–Љ–Є –Љ–љ–Њ–≥–Є—Е —Б—В—А–∞–љ –Њ—А–≥–∞–љ–Є–Ј–∞—Ж–Є–Є, —Б–љ–Є–Ј–Є–ї–Є —А–Њ–ї—М –≥–Њ—Б—Г–і–∞—А—Б—В–≤–µ–љ–љ–Њ–≥–Њ –њ–µ–љ—Б–Є–Њ–љ–љ–Њ–≥–Њ –Њ–±–µ—Б–њ–µ—З–µ–љ–Є—П. –Т 2013 –≥. –≤ 17 –Є–Ј 34 —Б—В—А–∞–љ –Ю–≠–°–† —З–∞—Б—В–љ—Л–µ –њ–µ–љ—Б–Є–Њ–љ–љ—Л–µ —Б–Є—Б—В–µ–Љ—Л –±—Л–ї–Є –Њ–±—П–Ј–∞—В–µ–ї—М–љ—Л–Љ–Є –Є–ї–Є –Ї–≤–∞–Ј–Є–Њ–±—П–Ј–∞—В–µ–ї—М–љ—Л–Љ–Є вАФ –љ–∞–Ї–Њ–њ–ї–µ–љ–Є—П –њ–µ–љ—Б–Є–Њ–љ–љ—Л—Е —Д–Њ–љ–і–Њ–≤ —Б—В—А–∞–љ –Ю–≠–°–† –≤ —Б—Г–Љ–Љ–µ —Б–Њ—Б—В–∞–≤–ї—П—О—В 24,8 —В—А–ї–љ –і–Њ–ї–ї., –∞ –і–Њ—Е–Њ–і–љ–Њ—Б—В—М –љ–∞–Ї–Њ–њ–ї–µ–љ–Є–є –≤ —Б—А–µ–і–љ–µ–Љ —Б–Њ—Б—В–∞–≤–ї—П–ї–∞ –Њ–Ї–Њ–ї–Њ 8%. –Я—А–Є —Н—В–Њ–Љ –≤ 27 –Є–Ј 34 —Б—В—А–∞–љ –Ю–≠–°–† –Ј–∞ –њ–Њ—Б–ї–µ–і–љ–Є–µ —В—А–Є –≥–Њ–і–∞ –±—Л–ї–Є –њ—А–Њ–≤–µ–і–µ–љ—Л —А–µ—Д–Њ—А–Љ—Л –њ–µ–љ—Б–Є–Њ–љ–љ–Њ–≥–Њ –≤–Њ–Ј—А–∞—Б—В–∞: —А–∞—Б—В—Г—Й–µ–µ —З–Є—Б–ї–Њ –њ–Њ–ґ–Є–ї—Л—Е –≥—А–∞–ґ–і–∞–љ –њ–Њ–Ї–∞ –Њ—Б—В–∞–µ—В—Б—П –≥–ї–∞–≤–љ—Л–Љ —А–Є—Б–Ї–Њ–Љ —Д–Є–љ–∞–љ—Б–Њ–≤–Њ–є —Б—В–∞–±–Є–ї—М–љ–Њ—Б—В–Є –љ–∞—Ж–Є–Њ–љ–∞–ї—М–љ—Л—Е –њ–µ–љ—Б–Є–Њ–љ–љ—Л—Е —Б–Є—Б—В–µ–Љ.

–Т —А–Њ—Б—Б–Є–є—Б–Ї–Њ–є –њ—А–∞–Ї—В–Є–Ї–µ —В–µ–љ–і–µ–љ—Ж–Є—П —Г–≤–µ–ї–Є—З–µ–љ–Є—П —А–Њ–ї–Є —З–∞—Б—В–љ—Л—Е –Є–љ—Б—В–Є—В—Г—В–Њ–≤ —Б–≤–µ–ї–∞—Б—М –±—Л –Ї –њ–µ—А–µ–≤–Њ–і—Г –љ–∞–Ї–Њ–њ–Є—В–µ–ї—М–љ–Њ–≥–Њ –Ї–Њ–Љ–њ–Њ–љ–µ–љ—В–∞ –≤ –і–Њ–±—А–Њ–≤–Њ–ї—М–љ—Л–є —Д–Њ—А–Љ–∞—В, –Њ–і–љ–∞–Ї–Њ –њ–Њ–Ї–∞ –Ь–Є–љ—Д–Є–љ –≤—Л—Б–Ї–∞–Ј—Л–≤–∞–µ—В –њ—А–Њ—В–Є–≤–Њ–њ–Њ–ї–Њ–ґ–љ—Л–µ –Є–і–µ–Є. –Ь–Є–љ—Д–Є–љ —Б–Њ–≤–Љ–µ—Б—В–љ–Њ —Б –¶–С —А–∞–Ј—А–∞–±–∞—В—Л–≤–∞–µ—В –Ї–Њ–љ—Ж–µ–њ—Ж–Є—О —А–µ—Д–Њ—А–Љ–Є—А–Њ–≤–∞–љ–Є—П —Б–Є—Б—В–µ–Љ—Л –Њ–±—П–Ј–∞—В–µ–ї—М–љ–Њ–≥–Њ –њ–µ–љ—Б–Є–Њ–љ–љ–Њ–≥–Њ —Б—В—А–∞—Е–Њ–≤–∞–љ–Є—П.

–Т—Л—Б–Њ–Ї–∞—П –њ–Њ–і–≤–µ—А–ґ–µ–љ–љ–Њ—Б—В—М –њ–µ–љ—Б–Є–Њ–љ–љ–Њ–є —Б–Є—Б—В–µ–Љ—Л –≤ –†–Њ—Б—Б–Є–Є –і–µ–Љ–Њ–≥—А–∞—Д–Є—З–µ—Б–Ї–Є–Љ –Є —Д–Є–љ–∞–љ—Б–Њ–≤—Л–Љ —А–Є—Б–Ї–∞–Љ –њ–Њ—В—А–µ–±—Г–µ—В –Њ—В –≤–ї–∞—Б—В–µ–є –Њ–њ–µ—А–∞—В–Є–≤–љ—Л—Е —А–µ—И–µ–љ–Є–є, –±–µ–Ј –Ї–Њ—В–Њ—А—Л—Е –Љ–Њ–≥—Г—В —Б—Г—Й–µ—Б—В–≤–µ–љ–љ–Њ —Б–љ–Є–Ј–Є—В—М—Б—П —Г—Б—В–Њ–є—З–Є–≤–Њ—Б—В—М –њ–µ–љ—Б–Є–Њ–љ–љ–Њ–є —Б–Є—Б—В–µ–Љ—Л –Є –±—О–і–ґ–µ—В–∞.

–Я—А–Њ–±–ї–µ–Љ–∞ –і–µ—Д–Є—Ж–Є—В–∞ –Я–µ–љ—Б–Є–Њ–љ–љ–Њ–≥–Њ —Д–Њ–љ–і–∞ –†–Њ—Б—Б–Є–Є (–≤ 2017 –≥. –Њ–љ –Љ–Њ–ґ–µ—В —Б–Њ—Б—В–∞–≤–Є—В—М 1,1 —В—А–ї–љ —А—Г–±.) –≤–Њ –Љ–љ–Њ–≥–Њ–Љ –Њ–њ—А–µ–і–µ–ї—П–µ—В—Б—П –љ–µ —В–Њ–ї—М–Ї–Њ –љ–µ–і–Њ—Б—В–∞—В–Њ—З–љ—Л–Љ–Є –≤–Ј–љ–Њ—Б–∞–Љ–Є, –љ–Њ –Є —Б–ї–µ–і—Г—О—Й–Є–Љ–Є –њ—А–Є—З–Є–љ–∞–Љ–Є [4].

–Т–Њ-–њ–µ—А–≤—Л—Е, –≤—Л—Б–Њ–Ї–∞ –і–Њ–ї—П –љ–µ—Д–Њ—А–Љ–∞–ї—М–љ–Њ–є –Є —В–µ–љ–µ–≤–Њ–є –Ј–∞–љ—П—В–Њ—Б—В–Є, –∞ —В–∞–Ї–ґ–µ –±–µ–Ј—А–∞–±–Њ—В–Є—Ж—Л. –Ш–Ј-–Ј–∞ —Н—В–Њ–≥–Њ, –њ–Њ —А–∞—Б—З–µ—В–∞–Љ –Р–Ї–∞–і–µ–Љ–Є–Є —В—А—Г–і–∞ –Є —Б–Њ—Ж–Є–∞–ї—М–љ—Л—Е –Њ—В–љ–Њ—И–µ–љ–Є–є, –≤ –≥–Њ–і –њ–µ–љ—Б–Є–Њ–љ–љ–∞—П —Б–Є—Б—В–µ–Љ–∞ –†–Њ—Б—Б–Є–Є —В–µ—А—П–µ—В 3,4 —В—А–ї–љ —А—Г–±.

–Т–Њ-–≤—В–Њ—А—Л—Е, –≤ —Б—В—А–∞–љ–µ –і–Њ—Б—В–∞—В–Њ—З–љ–Њ –љ–Є–Ј–Њ–Ї —Г—А–Њ–≤–µ–љ—М –Ј–∞—А–∞–±–Њ—В–љ—Л—Е –њ–ї–∞—В: –≤ 2015 –≥. –і–Њ–ї—П —А–∞–±–Њ—В–љ–Є–Ї–Њ–≤, –Њ—В—З–Є—Б–ї–µ–љ–Є—П –Њ—В –Ј–∞—А–њ–ї–∞—В—Л –Ї–Њ—В–Њ—А—Л—Е –≤ –Я–§–† –±—Л–ї–Є –љ–Є–ґ–µ –њ—А–Њ–ґ–Є—В–Њ—З–љ–Њ–≥–Њ –Љ–Є–љ–Є–Љ—Г–Љ–∞ –њ–µ–љ—Б–Є–Њ–љ–µ—А–∞, —Б–Њ—Б—В–∞–≤–ї—П–ї–∞ 68,9%. –°–Њ–Њ—В–≤–µ—В—Б—В–≤–µ–љ–љ–Њ –њ–µ–љ—Б–Є–Њ–љ–љ–∞—П —Б–Є—Б—В–µ–Љ–∞ –љ–µ –њ–Њ–ї—Г—З–∞–µ—В –і–Њ—Б—В–∞—В–Њ—З–љ–Њ–≥–Њ –Њ–±—К–µ–Љ–∞ –≤–Ј–љ–Њ—Б–Њ–≤ –і–ї—П –Њ–±–µ—Б–њ–µ—З–µ–љ–Є—П –њ—А–Є–µ–Љ–ї–µ–Љ–Њ–≥–Њ —Г—А–Њ–≤–љ—П –≤—Л–њ–ї–∞—В –њ–µ–љ—Б–Є–Њ–љ–µ—А–∞–Љ.

–Т-—В—А–µ—В—М–Є—Е, —А–∞—Б—В–µ—В –Ї–Њ–ї–Є—З–µ—Б—В–≤–Њ –ї—О–і–µ–є —Б –і–Њ—Е–Њ–і–∞–Љ–Є –љ–Є–ґ–µ –њ—А–Њ–ґ–Є—В–Њ—З–љ–Њ–≥–Њ –Љ–Є–љ–Є–Љ—Г–Љ–∞. –Х—Б–ї–Є –≤ 2013 –≥. –Є—Е –±—Л–ї–Њ 15,1 –Љ–ї–љ —З–µ–ї–Њ–≤–µ–Ї, —В–Њ –≤ —Н—В–Њ–Љ –≥–Њ–і—Г –њ–Њ–Ї–∞–Ј–∞—В–µ–ї—М –њ—А–µ–≤—Л—Б–Є–ї 19 –Љ–ї–љ. –Я–Њ –Њ—Ж–µ–љ–Ї–∞–Љ –¶–С —В—А—Г–і–Њ—Б–њ–Њ—Б–Њ–±–љ–Њ–µ –љ–∞—Б–µ–ї–µ–љ–Є–µ –†–Њ—Б—Б–Є–Є –µ–ґ–µ–≥–Њ–і–љ–Њ —Б–Њ–Ї—А–∞—Й–∞–µ—В—Б—П –љ–∞ 900 —В—Л—Б. —З–µ–ї–Њ–≤–µ–Ї [5], —З—В–Њ –≤ —Б–Њ—З–µ—В–∞–љ–Є–Є —Б —Г–≤–µ–ї–Є—З–µ–љ–Є–µ–Љ –њ—А–Њ–і–Њ–ї–ґ–Є—В–µ–ї—М–љ–Њ—Б—В–Є –ґ–Є–Ј–љ–Є —А–Њ—Б—Б–Є—П–љ –њ—А–Є–≤–Њ–і–Є—В –Ї —А–Њ—Б—В—Г –Ї–Њ—Н—Д—Д–Є—Ж–Є–µ–љ—В–∞ –і–µ–Љ–Њ–≥—А–∞—Д–Є—З–µ—Б–Ї–Њ–є –љ–∞–≥—А—Г–Ј–Ї–Є, –Ї–Њ—В–Њ—А—Л–є, —Б–Њ–≥–ї–∞—Б–љ–Њ —Б—А–µ–і–љ–µ–Љ—Г –≤–∞—А–Є–∞–љ—В—Г –і–µ–Љ–Њ–≥—А–∞—Д–Є—З–µ—Б–Ї–Њ–≥–Њ –њ—А–Њ–≥–љ–Њ–Ј–∞ –†–Њ—Б—Б—В–∞—В–∞ –і–Њ 2030 –≥., –≤—Л—А–∞—Б—В–µ—В —Б 764 —З–µ–ї–Њ–≤–µ–Ї –љ–µ—В—А—Г–і–Њ—Б–њ–Њ—Б–Њ–±–љ–Њ–≥–Њ –≤–Њ–Ј—А–∞—Б—В–∞ –љ–∞ 1000 –ї–Є—Ж —В—А—Г–і–Њ—Б–њ–Њ—Б–Њ–±–љ–Њ–≥–Њ –≤–Њ–Ј—А–∞—Б—В–∞ –і–Њ 857 —З–µ–ї–Њ–≤–µ–Ї [6].

–Х—Й–µ –Њ–і–љ–Њ–є –њ—А–Є—З–Є–љ–Њ–є –њ—А–µ–≤—Л—И–µ–љ–Є—П —А–∞—Б—Е–Њ–і–Њ–≤ –Я–§–† –љ–∞–і –µ–≥–Њ –і–Њ—Е–Њ–і–∞–Љ–Є —П–≤–ї—П–µ—В—Б—П –±–Њ–ї—М—И–Њ–є –Њ–±—К–µ–Љ –ї—М–≥–Њ—В –њ–Њ —Г–њ–ї–∞—В–µ –≤–Ј–љ–Њ—Б–Њ–≤ –і–ї—П —А—П–і–∞ –Њ—В—А–∞—Б–ї–µ–є –Є —А–µ–≥–Є–Њ–љ–Њ–≤, –≤ —З–∞—Б—В–љ–Њ—Б—В–Є –њ–Њ –≤—Л–њ–ї–∞—В–µ –і–Њ—Б—А–Њ—З–љ—Л—Е –њ–µ–љ—Б–Є–є: –і–Њ —В—А–µ—В–Є —Г—З–∞—Б—В–љ–Є–Ї–Њ–≤ –њ–µ–љ—Б–Є–Њ–љ–љ–Њ–є —Б–Є—Б—В–µ–Љ—Л –≤ –љ–∞—Б—В–Њ—П—Й–µ–µ –≤—А–µ–Љ—П –њ–Њ–ї—Г—З–∞—О—В –і–Њ—Б—А–Њ—З–љ—Л–µ –њ–µ–љ—Б–Є–Є. –Ю–і–љ–Њ –Є–Ј –≤–Њ–Ј–Љ–Њ–ґ–љ—Л—Е —А–µ—И–µ–љ–Є–є –≤ –і–∞–љ–љ–Њ–Љ —Б–ї—Г—З–∞–µ вАФ –њ–µ–љ—Б–Є–Є –ї—О–і—П–Љ, —А–∞–±–Њ—В–∞—О—Й–Є–Љ –≤ —Б–ї–Њ–ґ–љ—Л—Е —Г—Б–ї–Њ–≤–Є—П—Е, –≤ —В–Њ–Љ —З–Є—Б–ї–µ –≤ –љ–µ—Д—В—П–љ–Њ–є, –≥–∞–Ј–Њ–≤–Њ–є, –≥–Њ—А–љ–Њ—А—Г–і–љ–Њ–є –њ—А–Њ–Љ—Л—И–ї–µ–љ–љ–Њ—Б—В—П—Е, –і–Њ–ї–ґ–љ—Л —Д–Њ—А–Љ–Є—А–Њ–≤–∞—В—М—Б—П –Ј–∞ —Б—З–µ—В –Ї–Њ–Љ–њ–∞–љ–Є–є, —Б–Њ—В—А—Г–і–љ–Є–Ї–∞–Љ–Є –Ї–Њ—В–Њ—А—Л—Е –Њ–љ–Є —П–≤–ї—П—О—В—Б—П.

–Я—А–Њ—Б—В–Њ–µ —Г–≤–µ–ї–Є—З–µ–љ–Є–µ –≤–Ј–љ–Њ—Б–Њ–≤ –≤ —А–∞—Б–њ—А–µ–і–µ–ї–Є—В–µ–ї—М–љ—Г—О —З–∞—Б—В—М –њ—А–Њ–±–ї–µ–Љ—Л –љ–µ —А–µ—И–Є—В: –≥–Њ—Б—Г–і–∞—А—Б—В–≤–Њ –њ–µ—А–µ–љ–Њ—Б–Є—В —Б–≤–Њ–Є –Њ–±—П–Ј–∞—В–µ–ї—М—Б—В–≤–∞ —Б —В–µ–Ї—Г—Й–µ–≥–Њ –Љ–Њ–Љ–µ–љ—В–∞ –љ–∞ –±—Г–і—Г—Й–µ–µ, –Ї–Њ–≥–і–∞ –Є—Е –≤—Л–њ–Њ–ї–љ–µ–љ–Є–µ –≤ —Б–≤—П–Ј–Є —Б –і–µ–Љ–Њ–≥—А–∞—Д–Є—З–µ—Б–Ї–Њ–є –Є —Б–Њ—Ж–Є–∞–ї—М–љ–Њ–є —Б–Є—В—Г–∞—Ж–Є–µ–є —Б—В–∞–љ–Њ–≤–Є—В—Б—П –µ—Й–µ –Љ–µ–љ–µ–µ —А–µ–∞–ї–Є—Б—В–Є—З–љ—Л–Љ. –Ш–Љ–µ–љ–љ–Њ –њ–Њ—Н—В–Њ–Љ—Г –≤—Л—Б–Њ–Ї–∞ –≤–µ—А–Њ—П—В–љ–Њ—Б—В—М —Д–Њ—А–Љ–∞–ї—М–љ–Њ–≥–Њ –њ–Њ–≤—Л—И–µ–љ–Є—П –њ–µ–љ—Б–Є–Њ–љ–љ–Њ–≥–Њ –≤–Њ–Ј—А–∞—Б—В–∞, –Ї–Њ—В–Њ—А—Л–є —Б–µ–є—З–∞—Б —Б–Њ—Б—В–∞–≤–ї—П–µ—В 55 –ї–µ—В –і–ї—П –ґ–µ–љ—Й–Є–љ –Є 60 –ї–µ—В –і–ї—П –Љ—Г–ґ—З–Є–љ. –Ю—Б–љ–Њ–≤–љ–∞—П –њ—А–Є—З–Є–љ–∞ –њ–Њ–≤—Л—И–µ–љ–Є—П –њ–µ–љ—Б–Є–Њ–љ–љ–Њ–≥–Њ –≤–Њ–Ј—А–∞—Б—В–∞ вАФ –≥–ї—Г–±–Њ–Ї–∞—П –і–µ—Д–Є—Ж–Є—В–љ–Њ—Б—В—М –Є –љ–µ–і–Њ–Є–љ–і–µ–Ї—Б–Є—А–Њ–≤–∞–љ–љ–Њ—Б—В—М —Б—В—А–∞—Е–Њ–≤–Њ–є –њ–µ–љ—Б–Є–Є. –Ш–Љ–µ–љ–љ–Њ –Є–Ј-–Ј–∞ –њ—А–Њ–±–ї–µ–Љ –≤ —А–∞—Б–њ—А–µ–і–µ–ї–Є—В–µ–ї—М–љ–Њ–Љ –Ї–Њ–Љ–њ–Њ–љ–µ–љ—В–µ –њ–Њ—Б–ї–µ–і–љ–Є–µ —З–µ—В—Л—А–µ –≥–Њ–і–∞ –Є–Ј—Л–Љ–∞—О—В—Б—П –љ–∞–Ї–Њ–њ–ї–µ–љ–Є—П –±—Г–і—Г—Й–Є—Е –њ–µ–љ—Б–Є–Њ–љ–µ—А–Њ–≤.

–Т —Б–Є–ї—Г —Г–Ї–∞–Ј–∞–љ–љ—Л—Е –≤—Л—И–µ –њ—А–Є—З–Є–љ –Ї—А–∞–є–љ–µ –∞–Ї—В—Г–∞–ї—М–љ–Њ–є –і–ї—П —А–Њ—Б—Б–Є–є—Б–Ї–Њ–є –љ–∞—Г–Ї–Є –Є –њ—А–∞–Ї—В–Є–Ї–Є —П–≤–ї—П–µ—В—Б—П –Ј–∞–і–∞—З–∞ —А–∞–Ј–≤–Є—В–Є—П —Б–Є—Б—В–µ–Љ—Л –≥–Њ—Б—Г–і–∞—А—Б—В–≤–µ–љ–љ–Њ–≥–Њ –њ–µ–љ—Б–Є–Њ–љ–љ–Њ–≥–Њ –Њ–±–µ—Б–њ–µ—З–µ–љ–Є—П –љ–∞ –Њ—Б–љ–Њ–≤–µ –Њ–њ—В–Є–Љ–Є–Ј–∞—Ж–Є–Є –Є—Б—В–Њ—З–љ–Є–Ї–Њ–≤ —Д–Є–љ–∞–љ—Б–Є—А–Њ–≤–∞–љ–Є—П –±—О–і–ґ–µ—В–∞ –Я–µ–љ—Б–Є–Њ–љ–љ–Њ–≥–Њ —Д–Њ–љ–і–∞ —Б—В—А–∞–љ—Л, –Њ–±–µ—Б–њ–µ—З–µ–љ–Є–µ –µ–≥–Њ —Б–±–∞–ї–∞–љ—Б–Є—А–Њ–≤–∞–љ–љ–Њ—Б—В–Є —Б —Г—З–µ—В–Њ–Љ —Б—Г—Й–µ—Б—В–≤—Г—О—Й–Є—Е —Б–Њ—Ж–Є–∞–ї—М–љ–Њ-—Н–Ї–Њ–љ–Њ–Љ–Є—З–µ—Б–Ї–Є—Е –њ—А–Њ–±–ї–µ–Љ.

–°–њ–Є—Б–Њ–Ї –Є—Б–њ–Њ–ї—М–Ј–Њ–≤–∞–љ–љ—Л—Е –Є—Б—В–Њ—З–љ–Є–Ї–Њ–≤

- –С—О–і–ґ–µ—В –і–ї—П –≥—А–∞–ґ–і–∞–љ. –Ъ –§–Ч ¬Ђ–Ю –§–µ–і–µ—А–∞–ї—М–љ–Њ–Љ –С—О–і–ґ–µ—В–µ –љ–∞ 2016 –≥–Њ–і¬ї. –Ь.: –Ь–Є–љ–Є—Б—В–µ—А—Б—В–≤–Њ —Д–Є–љ–∞–љ—Б–Њ–≤ –†–§, 2015. 68 —Б.

- –У–Њ—А–Њ–≤—Ж–Њ–≤–∞ –Ь. –Э–Њ–≤–∞—П –њ–µ–љ—Б–Є–Њ–љ–љ–∞—П —Д–Њ—А–Љ—Г–ї–∞: –њ–ї—О—Б—Л –Є –њ–Њ–і–≤–Њ–і–љ—Л–µ –Ї–∞–Љ–љ–Є/–Ь. –У–Њ—А–Њ–≤—Ж–Њ–≤–∞ [–≠–ї–µ–Ї—В—А–Њ–љ–љ—Л–ЄћЖ —А–µ—Б—Г—А—Б]. –†–µ–ґ–Є–Љ –і–Њ—Б—В—Г–њ–∞: http://www.garant.ru/article/509573 (–і–∞—В–∞ –Њ–±—А–∞—Й–µ–љ–Є—П 12.05.2016).

- –°—В—А–∞—В–µ–≥–Є—П –і–Њ–ї–≥–Њ—Б—А–Њ—З–љ–Њ–≥–Њ —А–∞–Ј–≤–Є—В–Є—П –њ–µ–љ—Б–Є–Њ–љ–љ–Њ–є —Б–Є—Б—В–µ–Љ—Л –і–Њ 2030 –≥–Њ–і–∞. http://www.pfrf.ru/branches/baikonur/news~2012/09/10/9667

- –Ь–љ–Њ–≥–Њ–њ—А–Њ—Д–Є–ї—М–љ—Л–є –∞–љ–∞–ї–Є—В–Є—З–µ—Б–Ї–Є–є —Ж–µ–љ—В—А вАФ –Э–Р–§–Ш. http://nacfin.ru/kto-dolzhen-obespechit-dostojnuyu-zhizn-na-pensii/

- –Ю—Д–Є—Ж–Є–∞–ї—М–љ—Л–є —Б–∞–є—В –†–С–Ъ.www.rbc.ru

- –§–µ–і–µ—А–∞–ї—М–љ–∞—П —Б–ї—Г–ґ–±–∞ –≥–Њ—Б—Г–і–∞—А—Б—В–≤–µ–љ–љ–Њ–є —Б—В–∞—В–Є—Б—В–Є–Ї–Є –†–§. вАФ URL: http://www.gks.ru (–і–∞—В–∞ –Њ–±—А–∞—Й–µ–љ–Є—П: 10.04.2016 –≥.)