Срочная публикация научной статьи

+7 995 770 98 40

+7 995 202 54 42

info@journalpro.ru

Эффективность механизма финансового оздоровдения кредитных организаций в банковском сектори России

Рубрика: Экономические науки

Журнал: «Евразийский Научный Журнал №4 2017» (апрель, 2017)

Количество просмотров статьи: 3532

Показать PDF версию Эффективность механизма финансового оздоровдения кредитных организаций в банковском сектори России

Пастухов Ю.В.

Аспирант,

Финансовый университет при Правительстве РФ,

г. Москва

E-mail: yura.pastukhov@gmail.com

В данной статье рассматривается российская практика осуществления финансового оздоровления кредитных организаций банковского сектора при помощи применения механизма санации.

Санация банков применяется государственным регулированием в целях оздоровления кредитных организаций, этот механизм начали использовать с 2008 года, однако широкое применение данный инструмент получил в России лишь в

Применение санации кредитных организаций является альтернативой по отношению к лишению банковской лицензии, она предоставляет возможности для сохранения деятельности банка, но в то же время требует значительных финансовых ресурсов.

В статье приведена статистика санирования, проведен анализ результатов и получены выводы о целесообразности применения данного инструмента для оздоровления кредитных организаций России.

Ключевые слова: санация, банковский сектор, финансовое оздоровление, санирование, банки, санатор, государственное регулирование, реорганизация.

Цель статьи — изучение развития инструмента санации кредитных организаций, а также необходимости мер по финансовому оздоровлению кредитных организаций России на основе статистического анализа информации по санируемым кредитным организациям.

На современном этапе процесс санирования кредитных организаций российском банковском секторе считается обыденным явлением. Санация (от латинского sanatio — лечение) является совокупностью мер по финансовому оздоровлению кредитных организаций. Фактически санация происходит через выделение на льготных условиях под низкую процентную ставку санатору (лицу, которое осуществляет санацию) долгосрочных кредитных ресурсов в целях экономического оздоровления санируемого банка. Центральный банк Российской Федерации разрабатывает альтернативу выделению долгосрочных кредитов, однако на данный момент эта реформа находится на стадии переговоров.

Впервые в сфере законодательства финансовое оздоровление кредитных организаций стало регулироваться Федеральным законом

«О дополнительных мерах для укрепления стабильности банковской системы в период до 31 декабря 2014 года» [1], а по завершению срока закона в конце 2014 года были внесены изменения в Федеральный закон «О несостоятельности (банкротстве)» [2].

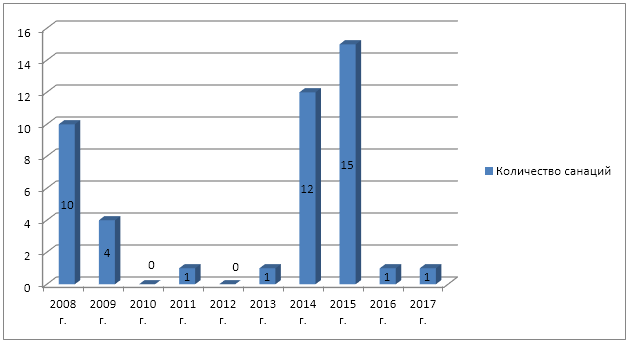

В соответствии с российским законодательством функция первичного санатора принадлежит Агентству по страхованию вкладов, которое осуществляет данную деятельность по инициативе Центрального Банка Российской Федерации. В общей сложности, с начала 2008 года санации подверглись 45 кредитных организаций (рисунок 1).

Рисунок 1. Динамика количества санируемых кредитных организаций в России

Наибольшее количество банков подверглось санации в 2015 году, а именно — 15 банков. В настоящий момент 25 банков проходят процесс финансового оздоровления.

10 банков санации подверглись в 2008 году. На настоящий момент процесс санации этих банков завершился. Примечательно, что в период с 2010 по 2013 год практически не применялся механизм санации, что частично объясняется состоянием стабилизации банковского сектора в этот период. Данное явление коррелирует с уменьшением количества отзывов лицензий (рисунок 2) [4].

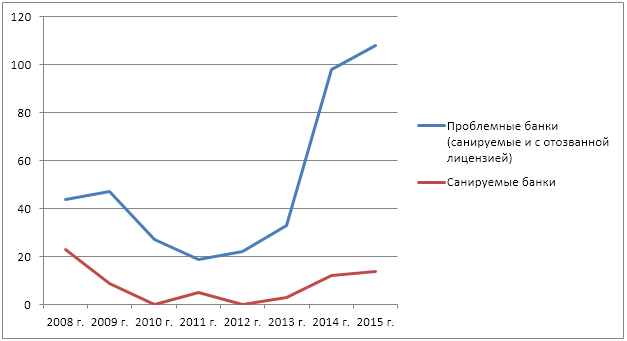

Рисунок 2. Взаимосвязь количества санаций и отзыва лицензий

По графику видно, что в

За 2014 и 2015 гг., несмотря на большое количество санаций, доля санаций в общем количестве кредитных организаций, к которым были применены меры регулирования, является незначительной, а именно — 12% и 14% соответственно.

В основном под санацию Центрального Банка Российской Федерации попадают крупные банки, банкротство которых может привести к тяжелым последствиям для банковского сектора, так называемая ситуация «Too Big to fail» (дословно в переводе с английского — «Слишком крут для неудачи»). В 2016 году 29 санируемых кредитных организаций обладали нетто-активами на сумму свыше 20 млрд рублей и входили в топ 200 крупнейших кредитных организаций Российской Федерации [3].

Касаемо кредитных организаций, находящиеся в режиме получения санаций в настоящий момент, следует отметить, что подводить итоги пока рано, поскольку процесс санирования по большинству из них был начат менее трех лет назад, и является очевидным, что решение их проблем в столь короткие сроки не представляется возможным.

Говоря о выводах, следует отметить тот факт, что явным преимуществом санации перед отзывом лицензии является то, что кредиторам банка предоставляется возможность сохранить свои средства, в то же время кредитная организация остается действующей, что безусловно позитивно и благоприятно сказывается на уровне общего доверия населения к банковской системе в целом.

В то же время для осуществления санации необходимы значительные денежные ресурсы. Тем самым, Центральный Банк Российской Федерации именно за счет государственных средств осуществляет финансирование определенной группы кредитных организаций, принимая тем самым риски на себя.

По состоянию на 1 апреля 2017 г. общий размер финансирования мероприятий по финансовому оздоровлению банков с учетом погашения основного долга составляет 1 180,47 млрд руб., из которых за счет средств Банка России профинансировано 1 073,80 млрд руб., в том числе в 2011 году было выделено 295 млрд на санацию Банка Москвы [4].

Не смотря на то, что данные финансовые ресурсы предоставляются на возвратной основе, в случае ухудшения финансового положения самого санатора, возникает достаточно высокая вероятность возникновения сложностей с их возвратом.

Кроме того, вывод указанных денежных средств на рынок капитала стимулирует процесс инфляции, что является значительным недостатком для российской экономики.

Объективная оценка новому для российской экономики явлению применения механизма санирования банков удастся получить примерно через

Возможно, что в ближайшее время произойдут существенные изменения в законодательстве, которые предоставят возможность для осуществления оптимизации процедуры санации в области отбора инвесторов и оценки реальных активов банков. В связи с вышеизложенным, необходимо точечно проводить процедуру санации, после тщательного анализа финансовых показателей банка, что будет являться первичным критерием для принятия решения о проведении, либо об отказе санации.

В случае, когда активы банка в большей степени являются низкого качества, финансовая значимость банка и его размер не должны стать причиной принятия решения о проведении санации исключительно за счет государственных средств, что впоследствии может нанести значительный ущерб для экономического благосостояния значительной части населения России.

Список используемой литературы:

- Федеральный закон от 27.10.2008 №

175-ФЗ «О дополнительных мерах для укрепления стабильности банковской системы в период до 31 декабря 2014 года». - Федеральный закон от 26.10.2002 №

127-ФЗ «О несостоятельности (банкротстве)». - Волкова А. В. Практика санации кредитных организаций в РФ и ее эффективность // Молодой ученый. — 2016. — № 9. — С.

516-520. - Агентство по страхованию вкладов/Оздоровление банков. — [Электронный ресурс]. — http://www.asv.org.ru/sanation/banks/ Рейтинги банков. Информационный портал Банки.Ру. — [Электронный ресурс]. — http://www.banki.ru/banks/ratings/