Срочная публикация научной статьи

+7 995 770 98 40

+7 995 202 54 42

info@journalpro.ru

Анализ системы ипотечного кредитования на примере "Сбербанк России"

Рубрика: Юридические науки

Журнал: «Евразийский Научный Журнал №4 2017» (апрель, 2017)

Количество просмотров статьи: 10126

Показать PDF версию Анализ системы ипотечного кредитования на примере "Сбербанк России"

Козырева Анастасия Васильевна

Магистрант 2 курса кафедры

«Теоретической и прикладной экономики»

Российский Государственный

Гидрометеорологический Университет

г. Санкт-Петербург

E-mail: kozyreva-anastasiya@mail.ru

Научный руководитель: Галочкина Ольга Анатольевна

Профессор, к.э.н, доцент

Ключевые слова: ипотечное кредитование, банковская система, ипотечный рынок, фонд недвижимости, механизмы ипотечного кредитования

Аннотация. Данная статья посвящена анализу системы ипотечного кредитования на примере крупнейшего банка в России — Сбербанка. Рассмотрены особенности ипотечного кредитования в современных условиях, а также механизмы ипотечного кредитования.

Актуальность темы. В России наблюдается значительное расширение фонда недвижимости как промышленного, так и жилого назначения, поскольку проведение операций с недвижимостью является одним из самых распространенных способов сохранения и приумножения капитала. Стремительный рост объемов строительства новых промышленных объектов недвижимости и жилых зданий направлено на максимальное обеспечение потребностей населения и субъектов хозяйствования.

В связи с этим возникает проблема получения физическими и юридическими лицами средств, которые будут достаточными для приобретения такой недвижимости на выгодных условиях. Спрос на дешевые долгосрочные ресурсы обуславливает дальнейшее развитие такого направления банковской деятельности, как ипотечное кредитование.

Российский рынок ипотечного кредитования в 2016 г. показал высокие темпы роста по сравнению с 2015 г.. Число выданных кредитов выросло на 26% и составило почти 900 тысяч. Более чем на 30% наблюдается рост объёмов кредитования, что в денежном эквивалент составляет более полутора триллиона рублей [6].

Удельный вес ипотеки в кредитном портфеле коммерческих банков составляет всего 3,6%, тогда как в развитых странах этот показатель составляет 10%. Это свидетельствует о недостаточно эффективном функционировании механизма банковского ипотечного кредитования в России.

Особое место в системе ипотечного кредитования занимает ведущая банковская организация в РФ ПАО «Сбербанк». Основные тренды и направления в развитии ипотечного кредитования разрабатываются именно специалистами данного предприятия.

Теоретические вопросы и практические аспекты развития ипотечного кредитования нашли свое отражение в научных трудах многих российских и других зарубежных ученых и практиков: Акулова Т.А., Александрова Л.С., Белолапенко А.Ю., Булаков Д.Ю., Гарипова З.Л., Иванищева П.А., Казакова Е.Б., Каширина М.В., Коробчанская Е.А., Крякова Л.И., , Оселедец В.М., Разумова И.А., Резванова Л.М., Солодилова М.Н., Столбова О.И., Федоров А.Ю.

Вместе с тем, положительно оценивая результаты данных исследований, необходимо отметить, что для увеличения потенциала ипотечного рынка России актуально: дальнейшее исследование и устранение недостатков действующего механизма банковского ипотечного кредитования с учетом институциональных особенностей России; выявление роли маркетинга банковских услуг по кредитованию; обоснование целесообразности применения моделей ценообразования на ипотечные кредиты; анализ эффективности проведения аудита ипотечных кредитных операций для обеспечения контроля и правильной оценки реальной ситуации кредитной деятельности в коммерческом банке.

Основная часть

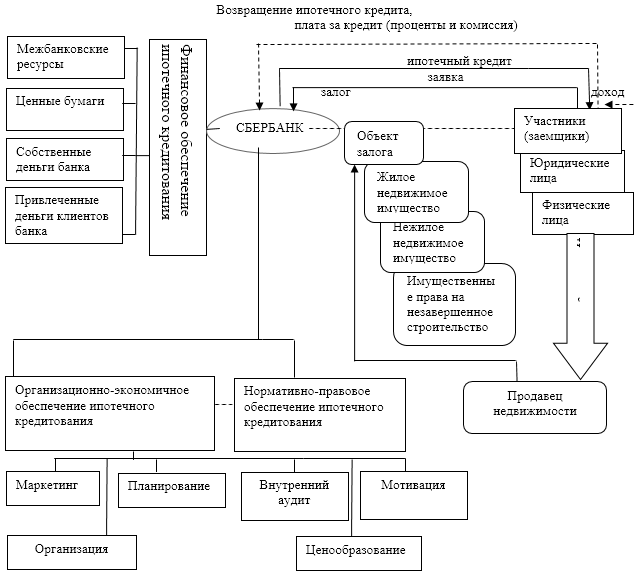

Механизм банковского ипотечного кредитования можно определить как последовательность этапов предоставления кредитов под залог недвижимости коммерческими банками на основе главных принципов и новых условий (финансовых, организационно-экономических, нормативно-правовых), которые объединяют такие элементы в единое целое для создания устойчивой системы и учитывают специфику современного этапа развития банковской системы. Покажем на примере Сбербанка России (рис. 1).

Рис. 1. Механизм банковского ипотечного кредитования ПАО «Сбербанк»

Политика ПАО «Сбербанк» по формированию средств на ипотечное кредитование связано с решением трех задач: найти источники инвестиционных ресурсов с минимальной стоимостью; обеспечить осуществление инвестиционных операций в заданных объемах и направлениях; эффективно использовать собственные, привлеченные и заемные средства, вложенные в инвестиционные активы [4, c. 38].

В настоящее время финансовым обеспечением ипотечного кредитования в России являются инвестиционные ресурсы коммерческих банков, они составляют собственные (уставный и резервный капитал, нераспределенная прибыль); привлеченные (средства юридических, физических лиц и бюджетных организаций) и заемные средства (средства НБУ, других банков и ценные бумаги собственного долга).

Привлеченные и заемные средства является наиболее весомой долей ресурсов ПАО «Сбербанк», что в несколько раз превышает его собственные средства. Следует отметить, что их доля в разных банках колеблется от 75% и выше, что делает их в большей степени зависимыми от стабильности экономической ситуации в стране. Важное звено в механизме банковского ипотечного кредитования ПАО «Сбербанк» — это кредитный процесс, который является сложной процедурой, включающей несколько взаимодополняющих стадий.

На первой стадии осуществляется планирование и анализ, это входит в обязанности сотрудников маркетинговых, кредитных подразделений банка; вторая стадия связана с предоставлением банковской ссуды и использованием собственных условий отбора заемщиков; третья стадия включает контроль за использованием ипотечного кредита. Четвертая стадия связана с возвращением банковского займа, именно на которой определяется, насколько профессионально была проведена работа ответственными банковскими работниками на всех стадиях кредитного процесса.

По оценкам экспертов, насыщение ипотечного рынка сегодня не превышает

Развитие механизма банковского ипотечного кредитования в России обуславливает потребность внедрения современных инструментов финансирования и рефинансирования ипотечных кредитов, а также эффективных схем ипотечного кредитования. Зарубежный опыт свидетельствует о наличии различных схем ипотечного кредитования, которые обеспечивают эффективное функционирование ипотечного рынка.

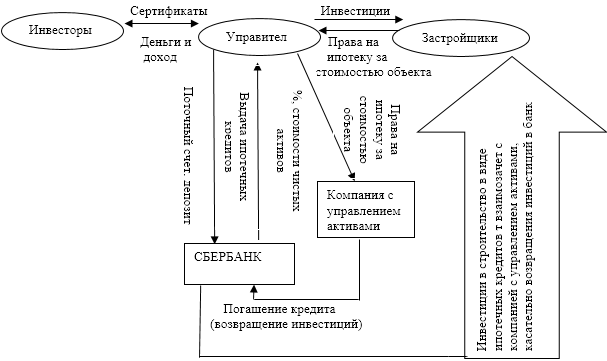

Покажем взаимосвязь между ПАО «Сбербанк» и участниками кредитно-финансовых механизмов развития рынка ипотеки с целью создания условий для долгосрочного кредитования инвестиционных проектов учреждениями кредитной системы России и преодоления трудностей формирования ресурсной базы долгосрочных ипотечных кредитов (рис. 2).

Рис. 2. Взаимосвязь ПАО «Сбербанк» и участниками рекомендованного внедрение кредитно-финансовых механизмов развития рынка ипотеки

Исходя из вышесказанного можно сделать следующие выводы :

1. Банковское ипотечное кредитование имеет большой потенциал по обеспечению существенных качественных сдвигов в экономике России, поскольку оно считается эффективной формой привлечения долгосрочных дешевых финансовых ресурсов для инвестирования в развитие реального сектора хозяйства. Однако либерализация кредитной политики в условиях конкуренции усиливается, что формирует угрозу повышения уровня кредитных рисков, которые берут на себя банковские учреждения. Поэтому в настоящее время необходимо особое внимание уделить формированию эффективного механизма банковского ипотечного кредитования с учетом особенностей институциональной среды России.

2. Важными факторами формирования и развития механизма ипотечного банковского кредитования для ПАО «Сбербанк» является международный опыт и его адаптация к отечественной законодательной базы с учетом условий, присущих современной экономике России, в частности недостатка долгосрочных ресурсов и повышенных рисков. Исходя из этого обосновано, что развитие системы ипотечного кредитования целесообразно начинать с инвестиций в строительство, поскольку при строительстве жилья период от начала инвестиций (выдачи ипотечного кредита) до получения законченного строительством объекта значительно короче, чем при кредитовании промышленности.

3. Опираясь на положения современной теории финансового посредничества и анализ опыта различных стран в сфере ипотечного кредитования, можно утверждать, что в отличие от существующего в России усовершенствованный механизм банковского ипотечного кредитования должен включать этапы предоставления кредитов под залог недвижимости коммерческими банками и комплекс определяющих принципов и новых условий (финансовых, организационно-экономических, нормативно-правовых), которые объединяют такие элементы в единое целое для создания устойчивой системы и учитывают специфику современного состояния развития банковской системы.

4. ПАО «Сбербанк» необходимо сформировать новый механизм ипотечного кредитования на основе установления взаимовыгодных экономических связей между банком и созданными им фондами (финансирование строительства, операций с недвижимостью) и не банковскими финансовыми институтами (страховыми компаниями, негосударственными пенсионными фондами, профессиональными участниками рынка ценных бумаг, институтами совместного инвестирования).

Библиографический список:

- Грудцын Г. О. Банковское ипотечное жилищное кредитование в РФ: состояние и перспективы развития // Молодой ученый. — 2017. — № 2. — С.

34-36. - Гулько А. А., Колесникова И. В. Современные реалии банковского ипотечного кредитования жилищного строительства в России // Молодой ученый. — 2016. — № 7. — С.

27-33. - Демичева А.С. Актуальные вопросы экономических наук. Анализ основных показателей ипотечного жилищного кредитования в России на конец 2016 года// — 2017 — № 5 — с.26-28

- Ломовцева Н.Н. Московский Экономический Журнал. Развитие ипотечного кредитования жилья в РФ// г. Ульяновск — 2016. — № 2 — С.

37-39 - Однокоз, В.Г. Этапы и тенденции развития рынка ипотечного кредитования в России / В.Г. Однокоз // Новый университет. Серия «Экономика и право». — 2015. — № 1 (47). — С.67-70.